قرارداد آتی ، قراردادی است که بر اساس آن فروشنده متعهد می شود در سررسید معین، مقدار معینی از کالای مشخص را به قیمت مشخص بفروشد و در مقابل، طرف دیگر قرارداد متعهد می شود همان کالا با همان مشخصات را در سررسید معین بخرد و برای اینکه هر دو طرف به تعهدات خود عمل نمایند باید مبلغی را به عنوان وجه تضمین اولیه نزد اتاق پایاپای بگذارند که متناسب با تغییرات قیمت آتی این وجه تضمین اولیه تعدیل می شود. قراردادهای آتی دو طرفه است و می توانیم بدون در اختیار داشتن کالا، آن را با مشخصات معین بفروشیم و در آینده (پس از چند ماه) آن را با قیمتی که اکنون توافق کردیم تحویل دهیم و پول آن را دریافت کنیم. این نوع معامله برای افرادی مثل کشاورزان و تولیدکنندگانی که قصد دارند ریسک خود را کم کنند بسیار مفید است. کشاورزی که می خواهد مطمئن شود در فصل برداشت محصول از نوسان قیمت در امان است و کارخانه ای که می خواهد برای برنامه ریزی و بودجه بندی، مقدار و قیمت خریدهای آینده خود را مشخص کند، می توانند از قرارداد آتی آن کالا برای رسیدن به اهداف خود استفاده کنند.

مزیت های مهم بازار آتی

- وجود اهرم در معاملات (یعنی می توانیم با چندین برابر پول خود معامله کنیم)

- دو طرفه بودن بازار (هم از بالا رفتن قیمت می توان سود کرد و هم از افت قیمت ها).

ویژگی قراردادهای آتی

- اﺳﺘﺎﻧﺪارد ﺑﻮدن ﻣﺸﺨﺼﺎت ﻗﺮارداد: یکی از معایب قراردادهای آتی به شرایط استاندارد این قراردادها مربوط می شود که نمی تواند به صورت دقیق به همه نیازهای مشارکت کنندگان در بازارهای مالی پاسخگو باشد. به عنوان “مثال”، اگر مدیر یک صندوق سرمایه گذاری علاقه مند باشد تا قرارداد آتی بر روی اوراق خزانه امریکا به مبلغ ۱۲۰ هزار دلار را با سر رسید ماه ژانویه خریداری نماید، چنین قراردادی وجود ندارد. به صورت استاندارد قراردادهای آتی اوراق خزانه دارای ارزش اسمی ۱۰۰ هزار دلار است و تاریخ انقضاء آن ها ماه های مارچ، ژوئن، سپتامبر و دسامبر می باشد. بنابراین چنانچه مدیر صندوق از قراردادهای آتی استفاده کند، به صورت دقیق به هدف مورد نظر خود دست نخواهد یافت.

- ﻣﻌﺎﻣﻠﻪ در ﺑﻮرس (ﺷﻔﺎﻓﻴﺖ ﻗﻴﻤﺖ): بورس معاملات آتی مکانی معین برای خریداران و فروشندگان است که از طریق سامانه الکترونیکی دارای استاندارد بورس، معاملات آتی انجام می شود و این معاملات برای همه شرکت کنندگان در بازار به صورت عادلانه عرضه می شود. کارگزاران سفارشات مشتریان را از طریق روش های ابلاغ شده توسط بورس در سامانه معاملاتی قراردادهای آتی قرار می دهند. معاملات ثبت شده براساس اولویت های قیمتی و در صورت مساوی بودن قیمت ها بر اساس اولویت زمانی انجام می شود. بورس ها خود رأسا حق معامله ندارند و نمی توانند مشتریان را وادار به معامله نمایند. مسئولیت بورس ها ایجاد بازاری منسجم و شفاف جهت کشف قیمت ها و انجام معاملات به صورت عادلانه است. تمام بورس های دنیا توسط مقام ناظر کنترل و اداره می شوند. چنانچه اعضای معامله گر بورس مقررات را نادیده بگیرند مشمول جریمه و یا ممنوع المعامله می گردند.

- اﺗﺎق ﭘﺎﻳﺎﭘﺎی (ﭘﺎﻳﺎﭘﺎی روزاﻧﻪ) و ﻧﺒﻮد رﻳﺴﻚ اﻋﺘﺒـﺎری، وﺟﻮد ﻣﻜﺎﻧﻴﺴﻢ وﺟﻪ ﺗﻀﻤﻴﻦ و ﻛﺎﻫﺶ رﻳﺴﻚ اﻋﺘﺒﺎری: پایاپای هر بورس نقش مهمی را جهت تضمین عملکرد مالی قراردادهای آتی معامله شده ایفا می کند و به عنوان پشتوانه قابل اطمینان برای طرفین معامله می باشد.

- ﻧﻘﺪ ﺷﻮﻧﺪﮔﻲ ﺑﺎﻻ: در قراردادهای آتی برای اینکه سرمایه گذار قادر به فروش قرارداد آتی باشد، نیاز به مالکیت آن دارایی معین ندارد و با عمل پیش فروش می تواند یک قرارداد آتی را در بازار بفروشد و در صورت نیاز به تحویل، آن را از بازار فیزیکی تهیه نماید که این امر میزان نقدشوندگی معاملات را تا حد بسیار زیادی افزایش می دهد.

- اﻧﻌﻄﺎف ﭘﺬﻳﺮی ﭘﺎﻳﻴﻦ: این ویژگی به دلیل توضیحات مورد اول می باشد.

- پوشش ریسک: مهمترین مزیت قراردادهای آتی خاصیت پوشش ریسک آن است. پوشش ریسک به معنای اتخاذ موقعیتی در بازار است که هدف از آن حداقل نمودن یا از بین بردن ریسک ناشی از نوسانات و تغییرات قیمت است.

- هزینه اندک معاملات: معاملات قراردادهای آتی نسبت به معاملات نقدی از هزینه معاملاتی کمتری برخوردار است.

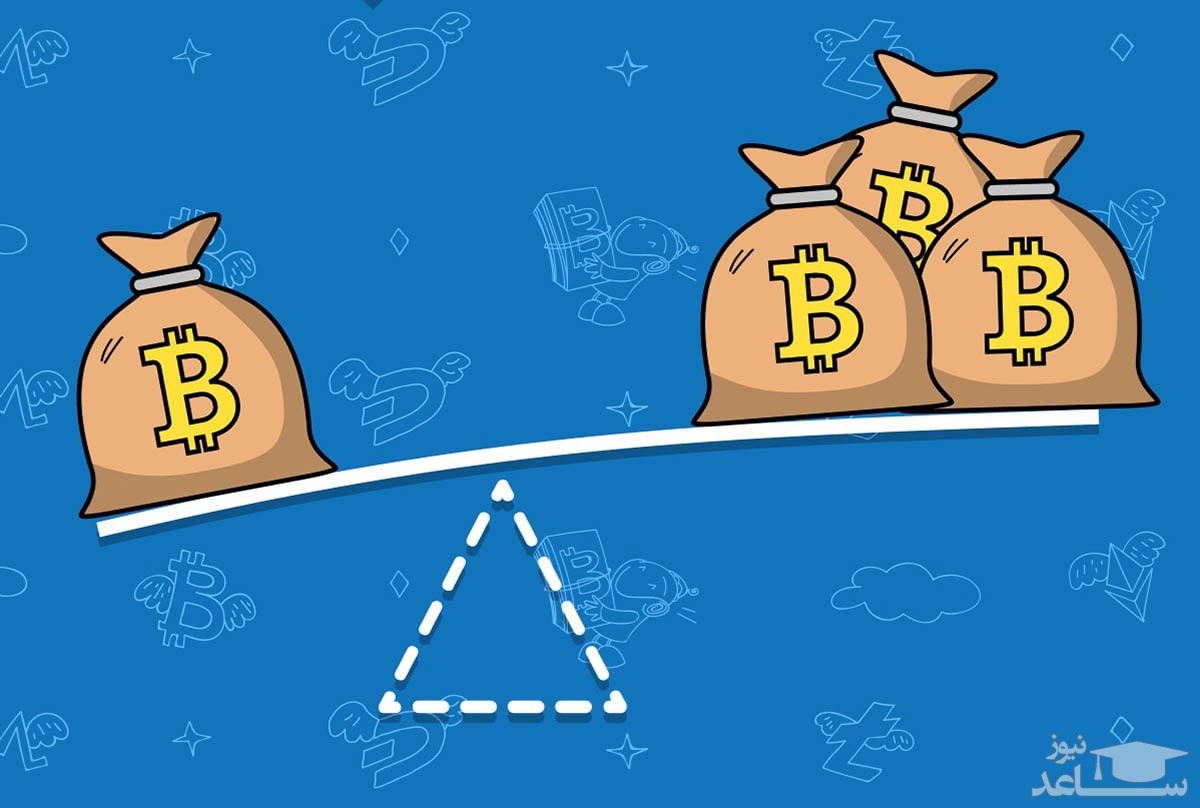

- اهرم مالی: استفاده از اهرم مالی معاملات قراردادهای آتی دربرگیرنده ریسک بالایی بوده و به معامله گران فرصت به دست آوردن سود زیادی را می دهد به طوری که معامله گر با یک سپرده اولیه اندک می تواند معادل کل ارزش دارایی تعهد شده، کسب سود یا زیان نماید. قبل از انجام معامله آتی باید توجه داشت که این معاملات دارای ریسک است و مطالعه و آگاهی دقیق از دستورالعمل های مربوطه بسیار ضروری می باشد. معامله آتی دارای ریسک های مالی بالقوه ای است و ممکن است برای همه سرمایه گذاران مناسب نباشد. در معاملات آتی سود و زیان خریدار و فروشنده متقارن است، بدین معنی که اگر طرف دارنده موقعیت تعهدی خرید در این قرارداد سود کند لزوما طرف دارنده موقعیت تعهدی فروش زیان می کند. ولی مسئله ای که این ریسک را تشدید می کند اهرمی بودن معاملات آتی است.

دو طرفه بودن بازار آتی به چه معناست؟

در بازار فیزیکی (نقدی) افراد وقتی محصولی را خریداری می کنند این انتظار را دارند که قیمت افزایش یابد تا آن ها با فروش در قیمت بالاتر سود کسب کنند. یعنی معامله گران فقط زمانی می توانند از بازار سود کسب کنند که قیمت ها رشد کند. ولی زمانی که قیمت در حال کاهش است عملا نمی توانند انتظار سود داشته باشند.

برخلاف بازار نقدی در معاملات آتی ، افراد می توانند هم در جهت افزایش قیمت و هم در جهت کاهش قیمت سود کسب کنند. یعنی وقتی قیمت افزایش می یابد افراد در قیمت پایین خرید خود را انجام داده و در قیمت بالاتر آن را به فروش می رسانند. از طرفی وقتی سرمایه گذاران پیش بینی می کنند که قیمت ها کاهش خواهد یافت، در قیمت بالاتر اقدام به پیش فروش سکه کرده و پس از کاهش قیمت ها اقدام به خرید همان تعداد سکه می کنند و از اختلاف بین فروش و خرید منفعت کسب می کنند.این سبب می شود که بدون توجه به شرایط اقتصادی شما بتوانید با تشخیص درست جهت بازار از حرکت قیمت ها در هر طرف کسب سود کنید.

وجه تضمین قرارداد آتی چیست؟

در قرارداد آتی به منظور اطمینان از انجام تعهدات، هر یک از طرفین معامله درصدی از ارزش قرارداد را به عنوان “وجه تضمین اولیه” نزد کارگزار سپرده گذاری می کنند که متناسب با تغییر ارزش قراردادهای آتی، حساب هر یک از طرفین تعدیل می شود. بر همین اساس مبلغ وجه تضمین اولیه متغیری است که بر اساس فرمول تسویه روزانه قراردادهای آتی در بورس کالا تعیین و اعلام می شود، بنابراین با کاهش قیمت ها، این مبلغ از حساب سپرده خریدار کسر و به حساب سپرده فروشنده افزوده می شود و بالعکس.

اساس تعیین قیمت معاملات بازار آتی چگونه است؟

قیمت قرارداد آتی یک کالا در بورس از طریق تعامل نیروهای عرضه و تقاضا در بازار طی یک جلسه معاملاتی بطور شفاف و آزاد تعیین می گردد.لازم به ذکر است که انتظارات مشتریان نسبت به شرایط کسب و کار در بازار، تغییرات قیمتی ،تعدیلات فصلی و … نیز علاوه بر عوامل عرضه و تقاضای بازار نقش مهمی را در تعیین قیمت ایفا می کنند.همچنین عوامل دیگری مثل شرایط تولید، عرضه محصولات جانبی، وجود محصول نهایی در بازار، در دسترس بودن نیروی کار، میزان موارد مصرف کالای موردنظر، حمل و نقل، نرخ بهره و هزینه فرصت و سرمایه مشتریان بازار نیز نقش مهمی را در تعیین قیمت های آتی ایفاء می کنند.

چه کالا هایی در بازار آتی معامله می شود؟

در حال حاضر در بورس کالای ایران محصولات کشاورزی زعفران و زیره به صورت قراردادهای آتی مورد معامله قرار می گیرند. اندازه هر قرارداد آتی زعفران 100 گرم و زیره 100 کیلوگرم است.به عبارتی با اخذ یک موقعیت در زعفران، 100 گرم و در زیره 100 کیلوگرم معامله کرد. بازه قیمتی معاملات روزانه در قراردادهای آتی محدود به (۵%±) قیمت تسویه روز معاملاتی قبل است و امکان ثبت سفارش با قیمتی بالاتر و پایین تر از این بازه وجود ندارد. قیمت تسویه، قیمتی است که روزانه پس از پایان جلسه معاملات توسط بورس به منظور به روزرسانی حساب ها محاسبه و اعلام می شود و سود و زیان معامله گران براساس آن سنجیده می شود .این قیمت مبنای معاملات روز بعد نیزمی باشد. طبق دستورالعمل بورس، برای اخذ کد معاملات آتی، لازم است دو حساب بانکی توسط متقاضی افتتاح شود. در واقع یکی از این دو حساب تحت عنوان حساب عملیاتی (در اختیار بورس) شناخته می شود و حساب دیگر حساب مکمل مشتری است. زمان برداشت وجه از حساب در اختیار، مبلغ مورد نظرمشتری به حساب مکمل معرفی و تائید شده، واریز می گردد.

بازار ثانویه در بورس چیست؟

بازار ثانویه در بورس چیست؟