ابزار مورد علاقه بسیاری از تحلیلگران که در عین سادگی عملکرد درخشانی نیز دارد که گواه این موضوع کثرت استفاده از مکدی در بین فعالین بازار سرمایه می باشد.میانگین متحرک همگرا واگرا (Moving Average Convergence Divergence) توسط جرالد اپل فیزیکدان و محقق آمریکایی در اواخر سال ۱۹۷۰ طراحی شد. مکدی در خانواده نوسانگرها قرار می گیرید و در سالهای اخیر یکی از پر استفاده ترین اندیکاتورها در بین تحلیلگران می باشد.همانطور که از اسم این اندیکاتور پیداست از میانگین متحرک در محاسبات این اندیکاتور استفاده شده است لذا بر خلاف برخی از نوسانگرها از فرمول محاسباتی پیچیده ای برخوردار نیست.

اعداد و اجزای اندیکاتور مکدی

با اضافه کردن اندیکاتور MACD به نمودار قیمت، معمولاً سه پارامتر زمانی را در تنظیمات مشاهده خواهید کرد.اولین عدد از سمت چپ، تعداد دوره هایی است که برای محاسبه میانگین سبکتر (سریعتر) استفاده می شود.عدد دوم تعداد دوره هایی است که در میانگین سنگین تر (کندتر) استفاده می شود.عدد سوم تعداد دوره هایی است برای میانگین متحرکی که تفاوت بین میانگین های حرکت سریع و کند را محاسبه می کند.

این دوره ها که به صورت پیش فرض با اعداد 9 ،26 ،12 مشخص می شوند، در کنار نام اندیکاتور مکدی در سایت تریدینگ ویو و سایر پلتفرم های معاملاتی یا در تنظیمات اندیکاتور قابل مشاهده هستند.

تحلیلگرانی که به دنبال حساسیت بیشتری در اندیکاتور مکدی خود هستند، می توانند اعداد دیگری را برای تنظیمات اندیکاتور انتخاب کنند. برای مثال MACD (5،35،5) نسبت به MACD (12،26،9) حساس تر است و برای تایم فریم های بزرگتری مانند تایم فریم هفتگی می تواند مناسب تر عمل کند.

اندیکاتور مکدی مجموعه ای از سه دنباله ی زمانی است که از داده های تاریخی قیمت اغلب قیمت بسته شدن یا (Close) محاسبه می شود. این سه دنباله عبارتند از دنباله ی مخصوص MACD ، دنباله ی سیگنال (میانگین) و دنباله ی واگرایی که تفاوت این دو است.

بر همین اساس در نمایش نموداری مکدی ،اجزای اندیکاتور به صورت دو خط مکدی و خط سیگنال و جزء سوم که هیستوگرام باشد نمایش داده می شود. این اجزاء به صورت زیر تعریف می شوند :

- خط MACD: میانگین متحرک نمایی ۲۶ روزه – میانگین متحرک نمایی ۱۲ روزه

- خط سیگنال: میانگین متحرک نمایی ۹ روزه خط MACD

- هیستوگرام MACD: خط سیگنال – خط MACD

تا به اینجا متوجه شدیم که MACD، با کم کردن میانگین متحرک نمایی 26 دوره از میانگین متحرک نمایی 12 دوره محاسبه و به صورت خط نمایش داده می شود. خطی که نمایش دهنده ی میانگین متحرک نمایی خود MACD است نیز خط سیگنال نامیده می شود، چراکه سیگنالهای خرید و فروش را صادر می کند. اندیکاتور مکدی اغلب با نمودار میله ای به نام هیستوگرام بر روی خود همراه است که نشان دهنده ی فاصله ی بین خط MACD و خط سیگنال است.

1

هنگامی که خط MACD به بالای خط سیگنال می رود، هیستوگرام در بالای محدوده ی صفر قرار می گیرد و مثبت خواهد شد. هیستوگرام خط صفر مخصوص به خودش را دارد. زمانی که هیستوگرام در بالای خط صفر خودش قرار می گیرد مثبت است.هنگامی که میله های هیستوگرام در بالای صفر شروع به بزرگ شدن می کنند روند صعودی در حال قوی شدن است و در مقابل هنگامی که شروع به کوچک شدن می کنند، یعنی فاصله ی بین مکدی و سیگنال در حال کم شدن است و روند صعودی در حال تضعیف است. برعکس آن زمانی است که هیستوگرام در زیر خط صفر قرار دارد و منفی است. در این شرایط نیز بزرگ و کوچک شدن میله ها نشان از تقویت و تضعیف روندها دارند.

کاربرد اندیکاتور MACD:

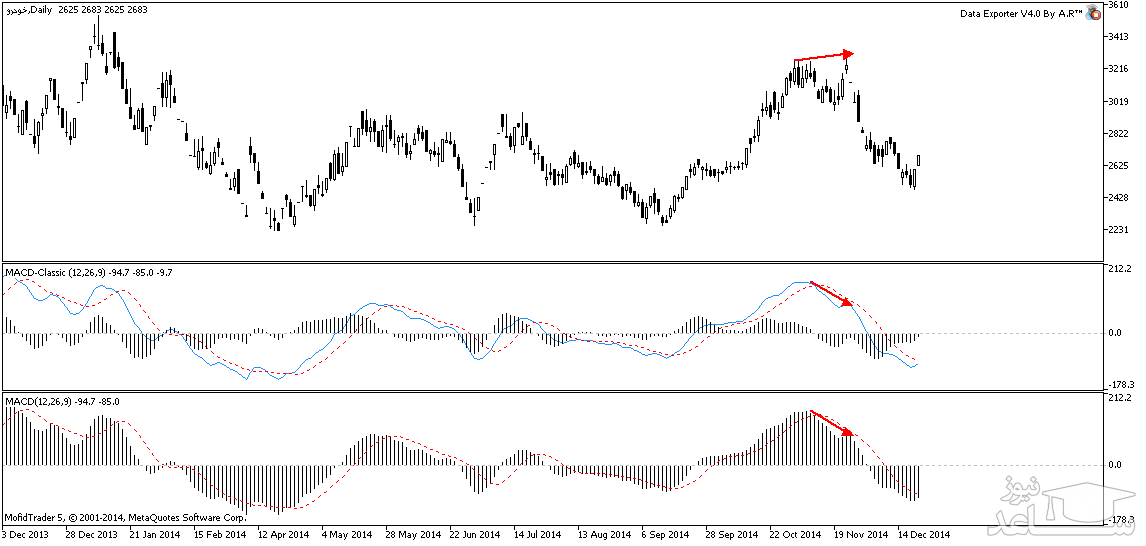

همانطور که گفته شد از اندیکاتور MACD استفاده های متفاوتی می شود . از جمله محاسبه واگرایی MACD همانطور که در شکل زیر می بینید زمانی که واگرایی در اندیکاتور MACD و خط روند اتفاق افتاده است بعد از آن ریزش سهم ایران خودرو اتفاق افتاده است و برعکس این موضوع نیز صادق است ( اینکه واگرایی چیست را به طور مفصل در آموزش های تکنیکال و یا مطالب بعدی آموزش ببینید )

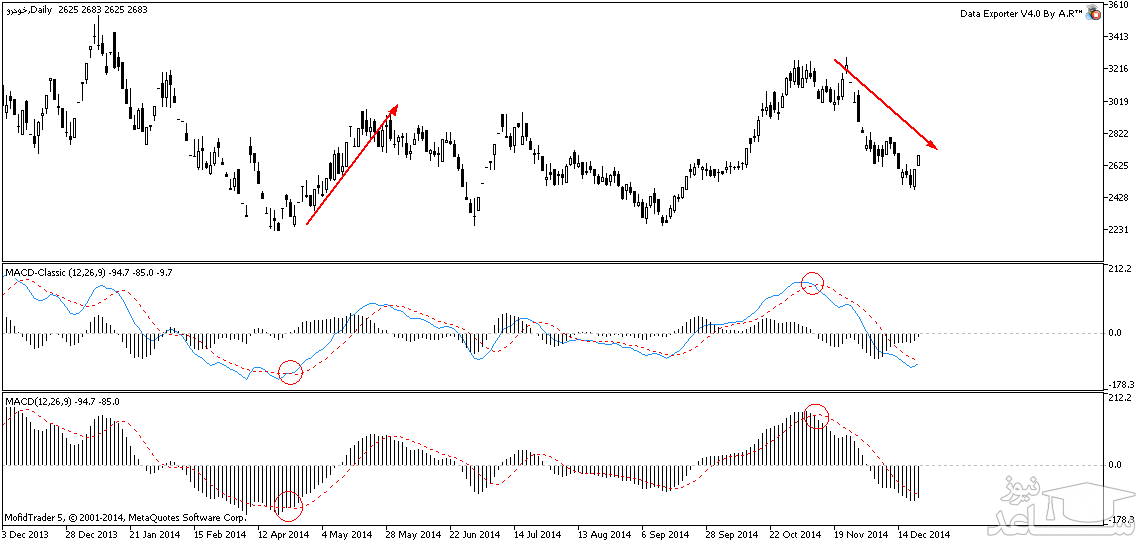

همچنین زمانی که دو خط سیگنال و مک دی همدیگر را قطع می کنند نیز نوعی سیگنال خرید و فروش محسوب می شود که البته به تنهایی قابل استفاده نیست و باید حتما در کنار ابزار های دیگر تحلیل تکنیکال درست استفاده شود، در شکل زیر این نوع سیگنال را همزمان در هر دو اندیکاتور نشان داده ایم.

از اندیکاتور مکدی برحسب مورد در موارد دیگری مثل موج شماری امواج الیوت و یا تلفیق با اندیکاتور های دیگر برای خرید و فروش استفاده می شود که بسته به جای خود در همانجا باید آموزش دید.

آشنایی با محاسبات مکدی

خط مکدی یا به عبارتی مکدی لاین به عنوان یک خط پر نوسان و سریع، همواره با خط سیگنال در حرکت است که گاهی اوقات در تقاطع یکدیگر نیز قرار می گیرند که در این حالت و در شرایطی خاص سیگنالهای مهمی را به تحلیلگران ارائه می دهند.از طرفی نیز حرکات خط مکدی با توجه به پیروی از نمودار قیمت، تشکیل پیوتهایی را می دهد که در بررسی هماهنگی یا ناهماهنگی رفتار نمودار قیمت و خط مکدی سیگنالهای مهم دیگری نیز صادر می شود.

محاسبه خط مکدی بسیار ساده است و دانستن نحوه محاسبه خط مکدی این امکان را به شما می دهد تا اندیکاتور را بر اساس رفتار نمودار مدنظرتان بهینه سازی کنید تا سیگنالهای بهتری دریافت نمایید. در محاسبه خط مکدی نیاز به دو میانگین متحرک از نوع EMA یا نمایی داریم:ابتدا میانگین نمایی ۱۲ دوره ای قیمت را محاسبه می کنیم.سپس میانگین نمایی ۲۶ دوره ای را محاسبه می کنیم.تقاضل میانگین ۱۲ دوره ای از میانگین ۲۶ دوره ای خط مکدی ما را نمایش می دهد.

MACD = [Price,12 Period]EMA – [Price,26 Period]EMA

اما خط سیگنال چگونه محاسبه می شود؟ محاسبات این خط ارتباط مستقیمی با خط مکدی دارد، در واقع خط سیگنال میانگین نمایی ۹ روزه خط مکدی میباشد.

Signal = [MACD,9]EMA

سومین جزء تشکیل دهنده مکدی، هیستوگرام آن میباشد که در اندیکاتور مکدی کلاسیک به اختلاف بین خط مکدی و خط سیگنال اشاره دارد. در واقع زمانی که خط مکدی و خط سیگنال با هم اختلاف زیادی داشته باشند هیستوگرام بزرگ خواهد شد و زمانی که این دو به هم نزدیک شوند یا مساوی شوند هیستوگرام کوچکتر می شود و یا حتی به یک خط تبدیل می شود. در اندیکاتور مکدی جدید نیز هیستوگرام همان خط مکدی است که در تصاویر فوق توضیحاتی در این مورد ارائه شد.

واگرایی و همگرایی در مکدی

همانطور که از نام مکدی پیداست یکی از کاربردهای آن بررسی واگرایی و همگرایی می باشد که برای تحلیلگران حائز اهمیت می باشد. اگر با مفهوم واگرایی و همگرایی آشنایی ندارید توصیه می کنیم تا آموزش مربوط به همگرایی و واگرایی را یکبار با دقت مطالعه فرمایید.از ویژگی های مثبت مکدی ارائه سیگنال واگرایی به بهترین نحو ممکن است. اگر قیاسی بین خانواده نوسانگرها داشته باشیم متوجه خواهیم شد که مکدی در تشخیص ضعف روند بسیار هوشمند عمل می کند و به ادعای جرالد اپل بهترین اندیکاتور جهت بررسی قدرت روند می باشد.

ویژگی های مثبت و منفی مکدی

با توجه به اینکه مکدی یکی از پر استفاده ترین اندیکاتورها محسوب می شود می توان نتیجه گرفت که احتمالا مورد توجه قرار گرفتن آن بی دلیل نبوده است.مکدی در کنار سادگی، امکان بررسی همزمان قدرت روند و قدرت بازگشت را دارد که همین ویژگیهای مثبت آن را بین اندیکاتورها محبوب کرده است. در کنار این ویژگی های مثبت مکدی نیز مانند سایر اندیکاتورها کمی تاخیر دارد که در مقاله مربوط به اندیکاتورها مفصل در این مورد توضیحاتی را ارائه کردیم.

بررسی تحلیل تکنیکال و اصول اولیه آن

بررسی تحلیل تکنیکال و اصول اولیه آن

4 سال پیش