یکی از اندیکاتورهای مهم و محبوب در بین تحلیلگران فنی، اندیکاتور RSI است. اندیکاتور RSI یا همان اندیکاتور شاخص مقاومت نسبی (Relative Strength Index) یک شاخص حرکت است که بزرگی تغییرات قیمت های اخیر را برای ارزیابی شرایط قیمت سهام یا دارایی دیگر اندازه گیری می کند. RSI به عنوان یک اندیکاتور نوسان ساز (Oscillator) شناخته می شود (نمودار خطی که بین دو سطح مشخص حرکت می کند و دارای محدوده ی معینی است). محدوده ی نوسان این اندیکاتور از 0 تا 100 می باشد. از این اندیکاتور برای تشخیص مناطق اشباع خرید و فروش استفاده می شود.

کاربرد اندیکاتور RSI در تحلیل تکنیکال

شما برای استفاده از این اندیکاتور نیازی به دانستن فرمول آن و حتی مفهوم آن ندارید! این خاصیت نه فقط برای RSI، که خاصیتی است که تمام اندیکاتورها از ان بر خوردارند. در واقع می توان گفت استقبال بسیار زیادی که از اندیکاتورها در تحلیل تکنیکال می شود معلول همین نکته است. شما میتوانید بدون آگاهی از فرمول و مفهوم یک اندیکاتور از آن استفاده کنید. تنها باید با قواعد کار آشنا باشید.

اندیکاتور RSI کاربردهای متنوعی در تحلیل تکنیکال دارد. این کاربردها شامل موارد زیر است:

- پیدا کردن مناطق اشباع خرید و فروش

- دریافت سیگنال های خرید و فروش

- پیدا کردن واگرایی ها در قیمت

بررسی استراتژی RSI: نزدیک شدن به کف و سقف (اشباع خرید و فروش)

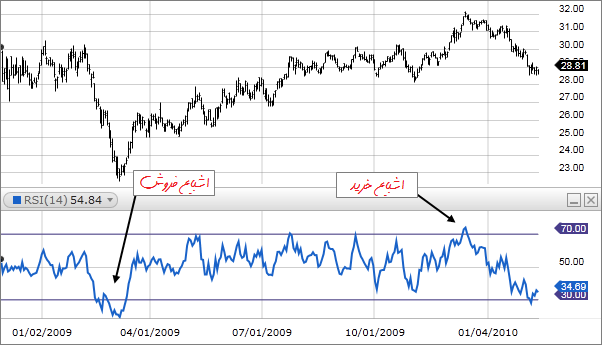

همان طور که ذکر شد نمودار این اندیکاتور بین دو عدد 0 تا 100 نوسان میکند. هر زمان که نمودار به زیر عدد 30 بیاید، به معنی این است که قیمت سهم از میانگین ضرر 14 روز اخیر (اگر اندیکاتور روی 14 روز تنظیم شده باشد) خیلی پایین تر است و مقدار این کاهش بیش از حد معمول بوده است. در واقع به معنی این است که فروشنده ها در حال افراط کردن هستند و سهم در منطقه اشباع فروش است و احتمالا این حالت چندان پایدار نخواهد بود. این تفسیر به معنی سیگنال خرید نیست اما میتواند یک هشدار به فروشنده ها باشد. بر عکس اگر اندیکاتور RSI به بالای 70 و هرچه نزدیک تر به 100 برسد به معنی این است که خریداران در حال افراط هستند و سهم در منطقه اشباع خرید است. این میتواند یک هشدار برای خریداران باشد و باید انتظار تعدیل قیمت را داشته باشیم. در تصویر زیر می بینیم که این انتظار برآورده شده است.

دو عدد 70 و 30 که آنها را برای مناطق اشباع فروش و خرید در نظر می گیریم، اعداد مقدسی نیستند! این محدوده تنها بر اساس تجربه ی تریدرهای مختلف در طول زمان تعیین شده است و بین تحلیلگران جا افتاده است. برای مثال در روندهای صعودی باید محدوده زیر 40 را منطقه اشباع فروش در نظر گرفت و محدوده بالای 80 را اشباع خرید لحاظ کرد. همچنین در یک روند نزولی زیر 20 اشباع فروش و بالای 60 اشباع خرید خواهد بود. چیزی که از این صحبت ها بر می آید، استفاده از این دو محدوده به تنهایی نمی تواند برای شما تعیین کننده انجام معاملات باشد.

بررسی استراتژی RSI: واگرایی ها

واگرایی ها یکی از معروفترین و محبوب ترین تکنیک ها در استفاده از اندیکاتور RSI هستند. درواقع واگرایی ها زمانی رخ می دهند که قدرت حرکات قیمتی در بازار، از سوی RSI تائید نشوند. به عبارتی دیگر با توجه به نوع فرمول، همواره افزایش قیمت منجر به زیاد شدن مقدار RSI نمی شود. به عنوان مثال زمانی که قیمت درحال تشکیل سقف های بالاتر قیمتی است، اندیکاتور RSI در حال کاهش و تشکیل کف های جدید است.

انواع واگرایی ها:

واگرایی ها به طور کلی به دو دسته تقسیم بندی می شوند

واگرایی های صعودی

این نوع از واگرایی ها زمانی اتفاق می افتد که اولا نموادر قیمت، در حالت نزولی باشد. در این حالت، قیمت در حال کشف کف های پایینتر بوده، اما در اندیکاتور RSI مقدار آن معکوس قیمت و درحال افزایش است. این موضوع به معنی ضعف، در قدرت فروشندگان به حساب می آید.

واگرایی های نزولی

همان طور که مشخص است، این نوع واگرایی ها دقیقا نقطه مقابل واگرایی های صعودی هستند. یعنی زمانی اتفاق می افتد که نمودار قیمت، در حالت صعودی باشد. در این حالت قیمت در حال تشکیل قله های بالاتر است، اما در اندیکاتور RSI مقدار آن معکوس قیمت و در حال کاهش است. دوراقع RSI سقف های قیمتی را تائید نمی کند. این موضوع نیز، به معنی ضعف در قدرت خریداران به حساب می آید.

بعد از این کشف تاریخی از مفهوم RSI، معامله گران زیادی بر این باور رسیدند که می توانند تنها با تکا به این موضوع معامله کنند. به این ترتیب که هرگاه در نمودار واگرایی صعودی دیدیم، وارد معاملات فروش شویم و هرگاه نیز واگرایی نزولی دیدیم، پس این یک کف قیمتی مطمئن است و ما میتوانیم با خیال راحت خرید کنیم و به این ترتیب پولدار شویم!

همان طور که در شکل های قبل دیدیم، بسیار ساده است که به گذشته نمودار نگاه کنید و بگویید که مثلا اینجا واگرایی رخ داده و بعد از آن جهت قیمت تغییر کرده. اما نکته ای که وجود دارد این است که وقتی نمودار در لحظه درحال نشان دادن واگرایی است، معامله گران هیچگاه نمی دانند که این واگرایی ها تا کجا ادامه خواهد یافت. همین نکته، به تنهایی دلیل کافی برای منقرض شدن این نسل از معماله گران واگرایی در اندیکاتور RSI شد.

زیرا وقتی واگرایی رخ میداد و آن ها وارد معماله خلاف جهت روند می شدند، معمولا همچنان واگرایی ادامه دار می شد، تا این که حساب معامله گر، کال مارجین (Call Margin) می شد. گروه دیگری هم که زرنگ تر از نوع اول بودند نیز، حد ضرر معامله برایشان فعال می شد و باز هم ضرر می کردند.به طورکلی نظریه های دانشمندان منقرض شده، در باب معامله و ترید با اتکا به واگرایی زیاد است، که برای رسیدن به مطالب مهم تر در این مقاله، اکتشاف این دانشمندان عزیز را به عهده شما واگزار می کنیم.دقت کنید در اینجا گفتیم که واگرایی ها در مفهوم RSI، به ما اطلاعات بسیار مفید و قابل توجهی نظیر کاهش قدرت خریداران و فروشندگان را می دهد. اما برای معامله گری به تنهایی، یکی از بهترین استراتژی ها برای بدست آوردن سود کم و ضررهای بزرگ است!

در عکس فوق نمونه ای از نقض در واگرایی های نزولی را می بینیم. اگر شما به عنوان معامله گر بودید، کدام یک از نقاط واگرایی را برای وارد شدن در جهت خلاف روند اصلی انتخاب می کردید؟

سیگنال های خرید و فروش RSI

اندیکاتور RSI یکی از اندیکاتورهایی است که میتوان از ان سیگنال های خرید و فروش مناسبی دریافت کرد. روش های متداول برای دریافت سیگنال خرید و فروش به صورت زیر است:

سیگنال خرید

- هر زمان که RSI از منطقه اشباع فروش (محدوده 30) خارج شود و بالا رود.

- هر زمان RSI از پایین محدوده میانی (RSI=50) را به بالا قطع کند.

- هر زمان خط روند نزولی در RSI شکسته شود.

سیگنال فروش

- هر زمان RSI از منطقه اشباع خرید (محدوده 70) خارج شود و پایین بیاید.

- هر زمان RSI از بالا محدوده میانی (RSI=50) را به پایین قطع کند.

- هر زمان خط روند صعودی در RSI شکسته شود.

نکته ای که در مورد RSI وجود دارد و باید حتما به آن توجه نمود این است که ممکن است خروج RSI از مناطق اشباع، بدون افت یا صعود قیمت و فقط با نوسان قیمتی صورت بگیرد. بنابراین این موضوع را همیشه به یاد داشته باشید که استفاده از اندیکاتور آر اس آی به تنهایی می تواند در برخی موارد باعث ایجاد خطا در تصمیم گیری شود و حتما باید در کنار سایر ابزار تحلیل تکنیکال به کار گرفته شود.

واگرایی در بورس چیست؟

واگرایی در بورس چیست؟