پرایس اکشن یک تکنیک معامله گری و تحلیل بازار است که به معامله گر این امکان را می دهد تا تصمیمات خود برای انجام معاملات با استفاده از حرکات واقعی قیمت بگیرد. برخلاف دیگر تریدرها که با استفاده از اندیکاتورهایی که همیشه عقب تر از قیمت فعلی بازار هستند اقدام به تحلیل حرکات قیمت می کنند (توجه داشته باشید که اصلا منظور ما این نیست که استفاده از اندیکاتورها برای انجام تحلیل و معامله مناسب نمی باشد). اکثر اندیکاتورها از قیمت فعلی بازار عقب تر هستند و در واقع تحلیل اطلاعات گذشته قیمت را با استفاده از فرمول شان به شما نشان می هند.

ناب ترین نوع از پرایس اکشن تریدرها به Tape Trader مشهور هستند. آنها برای انجام معاملات خود نیازی به چارت ندارند (البته شاید گاهی اوقات نگاهی هم به چارت بیندازند مخصوصا اگر موقعیت معاملاتی باز داشته باشند). آنها به دنبال مناطق حمایتی و مقاومتی برای کسب سود می گردند. ابزار اصلی آنها در پنجره Time و Sales خلاصه می شود و یا شاید هم پنجره Depth of Market؛ البته اگر بتوانند چند کار را با هم انجام دهند. هیچ چیز دیگری لازم ندارند.

پرایس اکشن به معامله گر چه می گوید؟

داده های خام قیمتی مبنای داده های پرایس اکشن است که می توان آن را در قالب های مختلف نموداری مانند شمع ژاپنی (کندل استیک) به کار گرفت. نمودار کندل استیک به دلیل نمایش گرافیکی مناسب نوسانات و حرکات قیمتی، به همراه نمایش داده هایی چون ارزش باز، بسته، بالاترین و پایین ترین به محبوبیت بالایی بین معامله گران دست یافته است. الگوهای شمعی هارامی، انگالفینگ و سه سرباز سفید نمونه هایی از پرایس اکشن های تفسیرشده ای هستند که معامله گر حین مشاهده آن ها می تواند تصمیمات معینی را اتخاد کند. الگوهای کندل استیک بسیاری وجود دارند که هر یک از آن ها انتظارات خاصی را در تریدر به وجود می آورند.

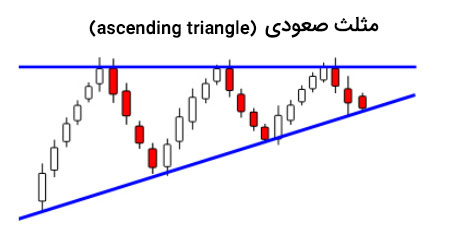

برای نمونه از یک مثلث صعودی که با خطوط روند بر روی نمودار یافت شده، می توان برای پیش بینی یک شکست مقاومتی استفاده کرد. پرایس اکشن در این الگو به ما می گوید که خریداران چندین بار برای شکستن مقاومت تلاش کرده اند و هر بار قدرتمندتر از قبل ظاهر شده اند.

اصول پرایس اکشن

پدیده همنوایی

هیچ معامله گری نمی تواند به تنهایی معامله خود را به هدف برساند. همه معامله گران برای رسید به هدف معاملاتی خود به کمک سایر معامله گران نیاز دارند. قبل از اینکه سرمایه ای را در معرض ریسک قرار دهید، باید با موضوع مهمی آشنا شوید. برای اینکه قیمت ها در یک جهت حرکت کنند، باید هر دو بخش بازار (خریداران و فروشندگان) نقشی داشته باشند. یعنی خریداران و فروشندگان بایستی با یکدیگر در رابطه با مسیر بازار به توافق برسند. به طور مثال اگر ما به دنبال خرید در بازار هستیم، نه تنها سایر خریداران باید از معامله ما حمایت کنند، بلکه فروشندگان هم باید شروع به خروج از موقعیت معاملاتی فروش (یعنی بازخرید) نمایند. هرچه تعداد فروشندگان که به دنبال بستن معامله فروش و بازخرید آن دارایی هستند بیش تر باشد، شانس موفقیت ما هم افزایش خواهد یافت. عکس این قضیه هم صادق است. زمانی که خریداران و فروشندگان به طور موقتی با یکدیگر هم صدا می شوند، میگوییم در وضعیت همنوایی قرارگرفته ایم. مهم نیست که چه عاملی منجر به همنوایی می شود، چیزی که مهم است، وجود پدیده همنوایی در بازار است.

همنوایی منجر به حرکات یک سویه می شود. یعنی در بازار یا خریداران مسیر قیمت را در دست می گیرند یا فروشندگان. حرکت ناشی از این پدیده یک سویه خواهد بود. یعنی قیمت حرکات اره ای یا نوسانی نخواهد داشت. برای اینکه بتوان از حرکت یک سویه بهره برد، باید مبدأ چنین حرکتی را پیدا کرد و از همان مبدأ اصلی وارد بازار شد.

می توان با اطمینان گفت که هر بازاری دیر یا زود، دوره آماده سازی را پشت سر می گذارد و با آمادگی کامل بازار، پدیده همنوایی رُخ می دهد و یک حرکت یک سویه ای به راه می افتد. برای اینکه بتوان چنین موقعیت هایی را تشخیص داد، باید به نحوه شکست سطوح کلیدی توجه کرد. هرچند شاید مفهوم همنوایی برای اکثر معامله گران قابل هضم باشد، اما برخی شاید با معامله از شکست ها راحت نباشند. حتی برخی شاید به حرکات محدود بازار اشاره کنند، که در آن نرخ متوسط شکست های جعلی بسیار بالاست. چنین نقدی جایز است. هر شکست به یک حرکت یک سویه منتهی نمی شود. بااین حال، اگر معامله گران بتوانند شکست های محتمل را از شکست های ضعیف یا جَعلی تشخیص دهند، دیگر نیازی به چنین بدبینی نخواهد بود.

مهم ترین عاملی که می تواند احتمال موفقیت شکست را تضمین کند، دوره آماده سازی قبل از شکست است. به طورکلی بهترین فرصت های معاملاتی زمانی ایجاد می شوند که شاهد نبرد میان خریداران و فروشندگان در سطوح احتمالی شکست ها باشیم. نبرد میان خریداران و فروشندگان قبل از شکسته شدن سطوح کلیدی، حرکات قیمتی اره مانندی را ایجاد می کنند، که به آن دوره آماده سازی بازار برای شکست سطح کلیدی یا اصطلاحاً دوره آماده سازی می گویند. تشخیص دوره آماده سازی کار دشواری نیست، قیمت از یک محدوده جهش می کند و دوباره به همان محدوده بازمی گردد و این عمل تکرار می شود، تا اینکه یکی از طرفین پیروز این نبرد می شوند.

هرچند که تمامی دوره های آماده سازی، دو سمت خریداران و فروشندگان را شامل می شود، اما در کل فقط یک نفر پیروز میدان خواهد بود. برای تشخیص اینکه کدام سمت نهایتاً پیروز میدان خواهد شد، عوامل دیگری هم هستند که باید به آن ها توجه شود. عواملی که بامطالعه ی اصول اولیه حرکات قیمتی می توان به درک درستی از آن ها دست یافت.

حمایت و مقاومت

در تمامی تحلیل های تکنیکال به خصوص تکنیکال کلاسیک، سطوح حمایت و مقاومت پدیده های مهم و بااهمیتی به حساب می آیند. به طورکلی حمایت و مقاومت سطوحی در نمودار هستند، که اخیراً قیمت از آن ها جهش کرده است. این سطوح می توانند دوباره واکنش بازار را در پی داشته باشند، اما نهایتاً از بین می روند. یکی از مهم ترین ویژگی های حمایت و مقاومت، باقی ماندن اثر آن ها بعد از شکسته شدن است. وقتی حمایت نمودار شکسته می شود، قیمت می تواند از این حمایت به سمت پایین برگردد، یعنی حمایت تبدیل به مقاومت شود و برعکس. بااینکه این سطوح نقش مهمی در حرکات قیمتی دارند، اما اکیداً توصیه می شود که از این سطوح تنها به عنوان منبع اطلاعات و جهت شفاف سازی بازار استفاده کنید. یعنی معامله گران حرکات قیمتی بهتر است به این سطوح دیدی بی طرفانه داشته باشند. خرید از حمایت یا فروش از مقاومت، خود به تنهایی استراتژی معاملاتی قابل قبول و منطقی نیست. حتی خرید بعد از شکست مقاومت و ایجاد اوج قیمتی جدید (تغییر روند یا همان شکست روند قبل) یا برعکس فروش با شکست حمایت و ایجاد کف قیمتی جدید، صرفاً استراتژی معاملاتی تلقی نمی شود، بلکه در مقابل باید از این علم که نمودار در نزدیکی چنین سطحی قرار دارد، استفاده کرد.

به جای اینکه مستقیم از این سطوح وارد بازار شوید، بهتر است که ابتدا نحوه تعامل بازار با این سطوح را موردبررسی قرار دهید. برای مثال اگر قبل از شکست شاهد نبرد میان خریداران و فروشندگان در نزدیکی سطوح کلیدی (همان دوره آماده سازی) باشیم، شکست اوج قبلی بازار می تواند تأثیر بیشتری بر حرکات قیمتی داشته باشد. معمولاً وقتی قیمت از سطوح پایین، یک راست به اوج قیمتی جدید صعود می کند، احتمال برگشت شدید بازار بسیار بالاست. بسیاری از فعالین بازار معمولاً دوست دارند که درست برخلاف شکست ها ( در اینجا شکست اوج قبلی) وارد بازار شوند، بخصوص اگر شکست رخ داده بدون دوره آماده سازی صورت گرفته باشد.

سطوح مقاومت و حمایت را می توان با اهداف مختلفی مورداستفاده قرار داد، اما مهم ترین نقش این سطوح مشخص کردن سمت قوی بازار در این محدوده است. چنین اطلاعاتی بسیار مهم هستند. این موضوع نه تنها مسیر محتمل بازار را برای معامله گر نشان می دهد، بلکه می تواند کمک کند تا به سمت قوی بازار متمایل شود. باید به خاطر داشت که نباید در برابر جمع قرار گرفت (مخالف روند).

یکی از مؤثرترین راه ها برای تشخیص سمت قوی و غالب بازار، بررسی روند بازار است. زمانی که نمودار صعودی است، حتی اگر روند ملایم هم باشد، حرکات قیمتی، اوج های جدید تشکیل خواهند داد و در بین راه، اصلاح های منفی را هم شکل خواهند داد. درروند صعودی (با هر درجه از قدرت) شکست کف های قبلی دشوار خواهد بود و تا زمانی که قیمت در سطوح بالاتر یا برابری نسبت به کف های قیمتی قبلی قرار داشته باشد، بازهم روند صعودی در نظر گرفته می شود.

در دوره ای از بازار، سمت برتر (خریداران یا فروشندگان) قدرت خود را درنهایت از دست خواهند داد و دیگر نخواهند توانست از اصلاح های قیمتی حمایت کنند. این می تواند نشانه ای از تغییر قدرت در بین طرفین بازار باشد. اما اگر روند قبلی قوی باشد، احتمال اینکه بازار در اولین بازگشت اصلاحی، تغییر روند دهد بسیار پایین است.

برای اینکه بازار بتواند روند خود را از خنثی به روند دار تغییر دهد، به زمان نیاز دارد. بر اساس شکل بالا، اگر همه شرایط یکسان فرض شوند، شکست روی داده در نقطه C، با شانس موفقیت بیشتری نسبت به شکست روی داده در نقطه a همراه است. شانسی که می تواند حرکت یک سویه نزولی در پی داشته باشد.

اگر دو موقعیت بالا را به دقت مقایسه کنیم، می توانیم ببینیم که تا نقطه b، هر دو نمودار وضعیت یکسانی دارند. حمله ناموفق فروشندگان در نقطه a به خوبی ریسک معامله در برابر روند غالب بازار را نشان می دهد. ازآنجایی که این شکست بعد از تشکیل الگوی اوج دوقلو و اوج قیمتی پایین تر روی داده، فروشندگان حریص بازار، فوراً وارد معامله خواهند شد. اما این حرکت فروشندگان حریص درست در تضاد با جهت روند غالب (در اینجا صعودی) قرار دارد، روندی که طبق وضعیت اول، هنوز نشانه ای از تغییر روند ندارد و تنها نشانه هایی از تضعیف قدرت خریداران دارد. شکست در نقطه c، در نمودار دوم، به احتمال زیاد می تواند به یک حرکت یک طرفه نزولی منتهی شود. دلیل آن، حرکات b تا c بازار است (دوره آماده سازی). این حرکت نشان می دهد که خریداران توان بازگرداندن قیمت بعد از شکست در نقطه a را ندارند، که درنتیجه می توان چنین برداشت کرد که فروشندگان بیش از گذشته نسبت به معامله ترغیب خواهند شد و در مقابل خریداران اقدام به بستن معاملات (خرید) خواهند کرد. یعنی وضعیت همنوایی در بازار شکل خواهد گرفت و به احتمال زیاد، معامله گران عکس روندی هم در برابر چنین شکستی مقابله نخواهند کرد.

البته بسته به این که چه پارامترهایی در معامله موردتوجه قرار می گیرد، هر دوشکست از نقاط a و c می توانند ناموفق باشند. و حتی شاید شکست صورت گرفته در نقطه a گزینه بهتری برای معامله باشد، اما وقتی هر دو موقعیت را با یکدیگر مقایسه کنیم، شکست روی داده در نقطه c گزینه منطقی تری است. تنها به این خاطر که عوامل بیشتری از حرکت نزولی حمایت می کند.

چگونه از پرایس اکشن استفاده کنیم؟

پرایس اکشن همانند اندیکاتورهایی مثل MACD و RSI یک ابزار به شمار نمی آید و منبعی از داده هایی است که ابزارهای مختلف براساس آن ساخته شده اند. معامله گران نوسانی (Swing Trader) و تریدر روند (Trend Trader) بیشتر ترجیح می دهند با پرایس اکشن کار کنند تا تحلیل فاندامنتال و اندیکاتورها را برای تمرکز بر روی محدوده های حمایت و مقاومت و پیش بینی شکست ها و تثبیت های قیمتی رها کنند. حتی این تریدرها هم باید به عوامل دیگری از جمله حجم معاملات و تایم فریم هایی که از آن برای یافتن سطوح حمایت و مقاومتی استفاده کرده اند، توجه داشته باشند؛ چرا که می تواند بر روی درست بودن تحلیل هایشان تاثیر بگذارد.معامله گران برای اینکه تحلیل پرایس اکشن موفقی داشته باشند، باید حداقل با چند مفهوم اولیه مانند حمایت، مقاومت و خطوط روند آشنایی داشته باشند.

خطوط روند

شناسایی روند و یافتن خطوط روند از اولین کارهایی است که معامله گر باید انجام دهد. اصطلاح «روند دوست شماست» که در بازارهای مالی از آن استفاده می شود، یکی از نکات مهمی است که معامله گران باید به یاد بسپارند تا در هنگام ترید کردن با روند بازار نجنگند. خطوط روند که با اتصال کف ها و سقف ها به همدیگر ساخته می شوند، نقاط احتمالی برگشت روند (در صورت شکسته شدن) را مشخص می کنند تا در اولین شمعی که از خط روند عبور می کند، معامله گر تصمیم به خریدن یا فروختن بگیرد.

مزایا و محدودیت های پرایس اکشن

تحلیل پرایس اکشن شخص به شخص می تواند متفاوت باشد. بارها اتفاق افتاده که دو معامله گر با نگاه به حرکات قیمتی مشابه، به دو نتیجه گیری کاملا مختلف برسند. یکی از آن ها شاید ادامه روند نزولی را پیش بینی کند و دیگری انتظار بازگشت روند را در آینده نزدیک داشته باشد. البته دوره زمانی که معامله گر استفاده می کند، تاثیر فراوانی بر روی تحلیل او خواهد گذاشت؛ بطوریکه قیمت یک ارز دیجیتال می تواند در طول چند هفته به صورت نزولی باشد، اما در تصویر بزرگتر هر ماه رشد کرده باشد.

نکته مهم این است که الگوها همیشه بلافاصله درست از آب در نمی آیند و تحلیلگر باید برای گرفتن تایید از الگو به آن فرصت کافی (نه زیاد و نه کم) بدهد. این نوع تحلیل نسبت به سایر شیوه های معامله گر مزیت هایی هم دارد که از جمله آن ها می توان به سریع بودن و کاربردی بودن آن در هر بازاری اشاره کرد. در عین حال که بیشتر استراتژی های پرایس اکشن ساده است، یادگیری و استفاده از آن در نمودارها نیازمند تمرین فراوان است. پرایس اکشن به تریدر اجازه خواهد داد تا نظم موجود بین خریداران و فروشندگان را از بی نظمی بین داده های قیمتی بیرون بکشد و بر اساس آن حرکت بعدی را پیش بینی کند.

واگرایی در بورس چیست؟

واگرایی در بورس چیست؟