هارمونیکها (الگوهای فیبوناچی) الگوهایی هستند که با اشکالی خاص و در نسبت های معینی از درصد های فیبوناچی ایجاد می شوند. شناسایی این الگوها بر خلاف الگوهای کلاسیک (منظور همان الگوهای سروشانه، کف و سقف های دو قلو، مثلت ها و …) به تجربه و تمرین بیشتری احتیاج دارد که به مرور زمان خواهید توانست با چشم نیز این الگوها را تشخیص دهید. الگوهای هارمونیک یکی از مباحث جذاب تحلیل تکنیکال می باشد که در دوره های پیشرفته تحلیل تکنیکال تدریس می شود. معاملات هارمونیک در تلاش است تا حرکات بعدی قیمت را پیش بینی کند.در ادامه خواهید فهمید که الگوهای درون نمودار به دو بخش “ادامه دار” و “بازگشتی” تقسیم شده و بعدا نیز به دو دسته ساده و پیچیده دسته بندی می شوند.

الگوی هارمونیک در تحلیل تکنیکال

الگوهای هارمونیک در تحلیل تکنیکال توسط آقای گارتلی در سال 1932 ایجاد شد. گارتلی در کتاب خود با نام سود در بازار سهام (بورس) در مورد الگوی 5 نقطه ای صحبت کرد و آن را الگوی گارتلی نامید. بعدا فردی به اسم لری پساونتو این الگو را با دنباله اعداد فیبوناچی بهبود بخشید و قوانینی را در مورد استفاده از دنباله اعداد فیبوناچی در الگوهای گارتلی به وجود آورد.

چندین نویسنده دیگر نیز وجود دارند که بر روی الگوهای هارمونیک در تحلیل تکنیکال کار کرده اند؛ اما به نظر من (و اکثر فعالان بازار سرمایه) بهترین آن ها اسکات کارنی با کتاب “معامله هارمونیک” است. کارنی الگوهای دیگری همچون الگوی “خرچنگ” “کوسه”، “خفاش” و 0- 5را نیز اختراع کرد و همچنین عمق زیادی در فهم و دانش این الگوها ایجاد کرد.

اصلی ترین نظریه مربوط به الگوهای هارمونیک مربوط به حرکات زمان/قیمتی است که به دنباله فیبوناچی و تقارن آن ها در بازارها مربوط است.

آنالیز دنباله اعدا فیبوناچی در تمام بازار ها و در هر بازه زمانی ای قابل انجام است. ایده اولیه در استفاده از این دنباله ها این است که نقاط بازگشتی کلیدی، عقب نشینی ها، اوج گرفتن ها و نوسانات رو به بالا و پایین را تشخیص دهیم.

در الگوهای هارمونیک با یک سری ساختار هندسی سر و کار داریم که از دنباله فیبوناچی استفاده می کنند. فهم این الگوها یک فرصت های خاص و فوق العاده ای را در اختیاران فعالان بازار بورس قرار می دهد؛ زیرا با استفاده از آن ها می شود روند های قیمتی را پیش بینی کرده و و نقاط بازگشتی را مشخص کرد. معامله گران بورس با استفاده از این الگوها می توانند نقاط ورود، توقف و اهداف قیمتی خود را تعیین کنند.

ترکیب هندسه و اعداد فیبوناچی

معاملات هارمونیک، الگوهای قیمتی و ریاضیات را با هم ترکیب می کند تا یک روش معامله بسازد که دقیق و برمبنای این فرضیه است که الگوها در نمودار تکرار می شون دریشه این روش، نسبت اولیه یا مشتقی از آن است (0.618 یا 1.618). نسبت ها شامل این موارد هستند: 0.382، 0.50، 1.41، 2.0، 2.24، 2.618، 3.14 و 3.618.

نسبت اولیه (primary ratio) تقریبا در کل طبیعت، ساختار محیط و رویدادها مشاهده می شود و همچنین در ساختارهایی ایجاد شده توسط انسان نیز می توان آنرا یافت.از آنجایی که این الگو و نسبت در طبیعت و جامعه تکرار می شود، می توان این نسبت را در بازارهای مالی نیز مشاهده نمود که از محیط و جامعه ای که معامله در آن انجام می شود تاثیر می پذیرد.

با یافتن الگوهایی که دارای طول و اندازه های متفاوت است، معامله گر می تواند نسبت های فیبوناچی را به الگوها اعمال کند و برای پیش بینی قیمت های آینده تلاش نمیاد. بخش اعظیم از این روش معامله، به اسکات کارنی (Scott Carney) نسبت داده شده، با این حال افراد دیگری نیز در این روش مشارکت داشته اند و الگوها و سطوحی را یافته اند که باعث بهبود عملکرد این روش می شود.

الگو های هارمونیک

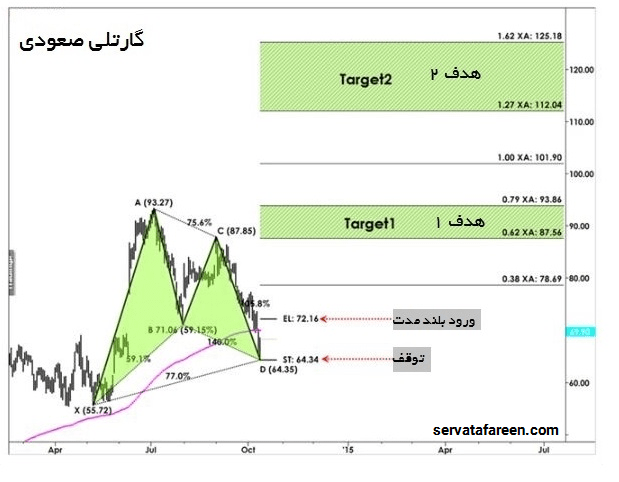

الگوی گارتلی در تحلیل تکنیکال

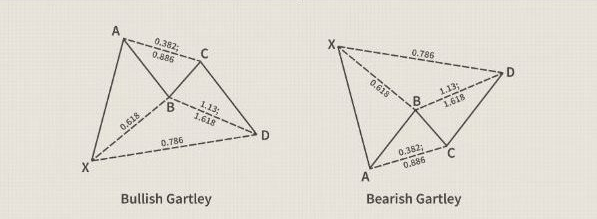

در طول این مقاله بیشتر در مورد این الگو که توسط گارتلی به وجود آمد و بعدا کارنی نسبت های فیبوناچی را به آن اضافه کرد، صحبت کردیم. در تصویر زیر نمونه ای از آن را می بینید.

سبت ها در این الگو چگونه است؟ در اینجا از مثال الگوی صعودی استفاد می کنیم. قیمت از نقطه X شروع شده و تا A بالا می رود و سپس به اندازه 0.618 نسبت به A به سمت B پایین می رود(0.618 مقداری که از X تا A رفتیم را محاسبه کرده و ضلع سوم را از X به B می کشیم) قیمت بعد از این مرحله به اندازه نسبت 0.382 تا 0.886 AB به سمت C می رود و ضلع BC را تشکیل می دهد. سپس به نسبت 1.13 تا 1.62ضلع AB ضلع سوم مثلث BCD با نام CD را می کشیم. نقطه D از X تعیین شده و برای مشخص کردن آن از نسبت 0.785 استفاده می کنیم.

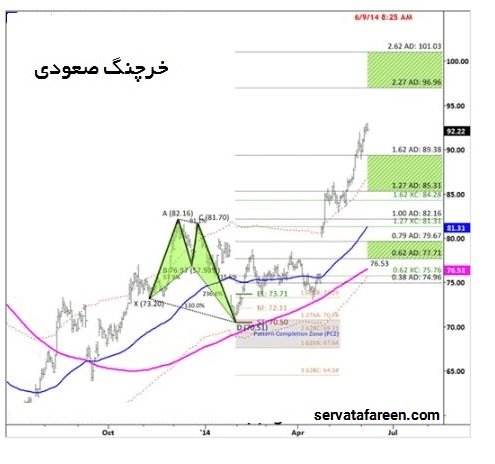

الگوی خرچنگ در تحلیل تکنیکال

از نظر کارنی الگوی خرچنگ فوق العاده دقیق است و نسبت های آن به اعداد فیبوناچی بسیار نزدیک هستند. پیشنهاد ما نیز این است که برای تحلیل تکنیکال قیمت ها حتما نگاهی به الگوی خرچنگ بیندازید. الگوی خرچنگ از نظر ظاهری به نوع پروانه ای شباهت دارد؛ اما در اندازه و نسبت ها متفاوت هستند. تعیین نقطه C مانند دو الگوی قبلی است؛ اما خط نسبت رسم AB از XA از 0.382 تا 0.618 بوده و ضلع CD نیز با نسبت 2.618 الی 3.618 رسم می شود.

الگوی 3 درایو یا 3 Drives

این الگو، شباهت زیادی به الگوی AB=CD دارد. تنها تفاوت این است که در این الگو، 5 لگ در ساختار پترن وجود دارد. برخی از کتب، قواعد موج شماری الیوت را برگرفته از این الگو می دانند.این الگو دارای 3 قله یا درایو و 2 کارکشن یا اصلاح است. درایوها یا نقاط قله با اعداد نام گذاری شده و کارکشن ها با حروف نام گذاری می شوند.نکته مهم این الگو این است که به منظور تشکیل یک الگوی ایده آل ۳ درایو، باید طول کارکشن ها و درایوها از نظر زمانی و قیمتی با یکدیگر برابر باشند. در شکل زیر، الگوی ۳ درایو نشان داده شده است.

الگوی خفاش Pat Pattern

در آموزش الگوهای هارمونیک، این الگو از نوع بازگشتی شناخته شده است. درواقع، تغییریافته و توسعه یافته الگوی گرتلی است. بعنوان یکی از دقیق ترین الگوهای هارمونیک شناخته شده است. ضریب اطمینان و دقت نسبت به سایر الگوهای هارمونیک بالاتر است. این الگو، در دو نوع الگوی خفاش صعودی و الگوی خفاش نزولی بوده و شباهت زیادی به گرتلی و پروانه دارد. تنها تفاوت در نسبت های فیبوناچی است. الگوی خفاش صعودی یا Bullish Bat: الگوی خفاش نیز شبیه به الگوی گارتلی اما دارای نسبت های فیبوناچی مختلفی است:

.B=38.2-50% XA C=38.2-88.6% AB

D=88.6% XA D=161.8-261.8% BC

نمونه ای از الگوی خفاش صعودی به شکل زیر است:

الگوی خفاش نزولی یا Bearish Bat: نسبت های فیبوناچی در این الگو به شکل زیر هستند:

B=38.2-50% XA C=38.2-88.6% AB

D=88.6% XA D=161.8-261.8% BC

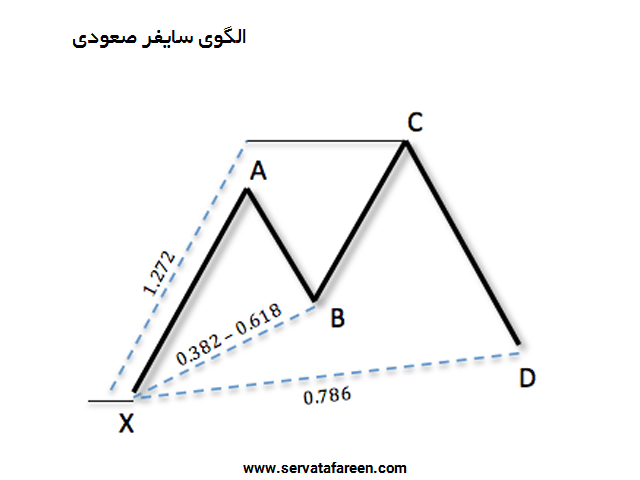

الگوی سایفر در تحلیل تکنیکال

الگوی سایفر یک الگو با نسبت های خاص فیبوناچی است که برای رصد نمودارها در بورس مورد استفاده قرار می گیرد. این الگو در تحلیل تکنیکال کمتر مشاهده می شود؛ زیرا تغییرات قیمتی ای که بتواند نسبت های آن را به وجود آورد کمیاب هستند. این نسبت ها به شرح زیر هستند:

AB: یک بازگشت از ضلع XA به نسبت 0.382 تا 0.618

BC: افزایش و بالا رفتن به نسبت 1.272 تا 1.414 از XA

CD: بازگشت با نسبت 0.786 از ضلع XC

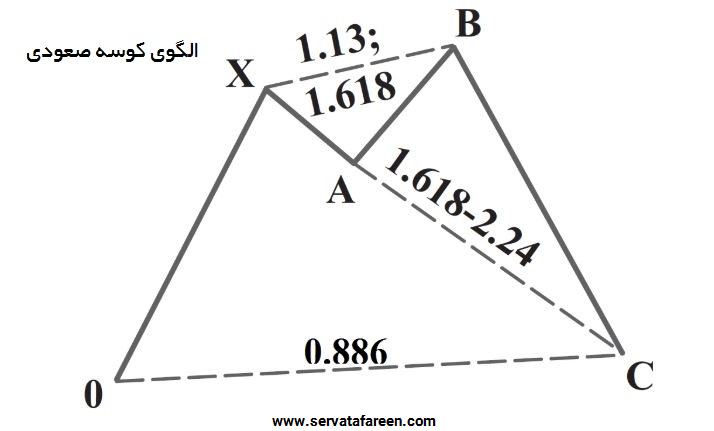

الگوی کوسه در تحلیل تکنیکال

این الگو به نسبت بقیه مقداری جدید تر است و برای اولین بار در سال 2011 برای تحلیل تکنیکال بازار بورس مورد استفاده قرار گرفت. برای اینکه نام آن بهتر به یادتان بماند به این فکر کنید که بسیاری از معامله گران در بورس به دنبال صید ماهی هستند؛ اما برخی از آن ها که غول محسوب می شوند کوسه شکار می کنند. الگوی کوسه به دلیل فوق العاده دقیق و قدرتمند بودنش مخصوص این افراد است.این الگو نسبت معروف بازگشتی 0.886 را دارد و از 4 ضلع تشکیل شده است. خط AB در راستای projection XA با نسبت 1.13 تا 1.618 کشیده می شود و در گستره projection خط AB نیز 1.618 تا 2.24 ضلع BC را داریم. در زیر تصویر حالت صعودی این الگو که مورد بررسی قرار گرفت را می بینید.

الگوی پروانه در تحلیل تکنیکال

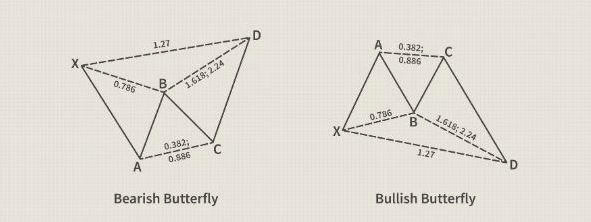

اکنون با نگاهی به نسبت ها و اضلاع متوجه این حرف که گفتم این الگوها شباهت زیادی به یکدیگر دارند می شوید. تنها تفاوت بین الگوی پروانه و گارتلی در این است که D بیشتر از X بالا و یا پایین می رود؛ زیرا نسبت آن بیشتر از نسبتش در گارتلی است. در تصویر زیر نمونه الگوی پروانه ای را مشاهده می کنید. همانطور که در حالت صعودی مشخص است ضلع AB به نسبت 0.786 از ضلع XA کشیده شده است و نقطه C با نسبت 0.382 الی 0.886 از نقطه A به دست آمده است. ضلع CD نیز با ادامه دادن ضلع AB با نسبت 1.618 تا 2.24 قابل رسم است.

الگوی AB-CD

کی از معتبرترین و مهمترین الگوهای هارمونیک رایج و موجود در بازار، الگوی AB-CD است. این الگو از 4 نقطه A، B، C و D تشکیل می شود. دو خط AB و CD را لگ های (Legs) الگو می نامند. خط نیز کارکشن یا اصلاح نامیده می شود. علاوه براین، این الگو یکی از انواع الگوهای بازگشتی است. نکته مهم این است که به منظور استفاده از این پترن در معاملات، بهترین نوع معامله می تواند خرید در نزدیکی نقاط A یا C و فروش در نزدیکی نقاط B یا D است.این الگو معمولا به دو حالت زیر اتفاق می افتد:

طول BC بازگشتی دارای درصدی بین 38.2 تا 88.6 درصد است. نقطه D که در اینجا همان PRZ است، جهت قیمت تغییر کرده و در میان دو نسبت 113 تا 261.8 درصد قرار می گیرد.تارگت یا هدف ها در الگوی AB-CD معمولا یکی از نسبت های زیر هستند:

مثلا درصورتی که 61.8 درصد از AB توسط BC اصلاح شد، هدف نقطه D باید روی سطح 161.8 درصد از BC واقع شود. از بین نسبت های ذکر شده در جدول فوق، حالت های ایده آل برای الگوی AB=CDS در سطوح اصلاحی 61.8 و 78.6 درصد قرار دارند.در آموزش الگوهای هارمونیک، به منظور یافتن بهترین ناحیه PRZ می توان ابزار فیبوناچی پروجکشن بر روی موج AB را بکار برد. ناحیه ای که همپوشانی فیبوناچی مناسبی در آن ایجاد شود، نقطه PRZ احتمالی درنظر گرفته می شود. با اتصال نقاط A-B-C به یکدیگر، ناحیه نقطه D بطور کامل مشخص می شود.

بطورکلی در مباحث آموزش الگوهای هارمونیک، الگوهای هارمونیک یا فیبوناچی به ۲ دسته صعودی و نزولی طبقه بندی می شوند. یعنی هریک از الگوهای هارمونیک، ۲ حالت صعودی و نزولی دارند.معمولا این الگوها، در انتهای امواج صعودی یا نزولی تشکیل شده و موجب تغییر در روند می شوند. علاوه براین، اگر این الگوها در بازه های زمانی بالاتری شکل بگیرند، دارای اعتبار بالاتری خواهند بود. بنابراین، روند بلندمدت را مشخص می کنند.شکل گیری این الگوها در انتهای موج های صعودی یا اصلاحی بسیارمهم است. زیرا اگر بتوانید این الگوها را قبل از پایان یافتن موج صعودی یا نزولی شناسایی کنید، قادرید با فاصله زمانی مناسب قبل از بازار، از این روند خارج شوید یابه آن ورود پیدا کنید.

معرفی سبد سهام یا پرتفوی

معرفی سبد سهام یا پرتفوی