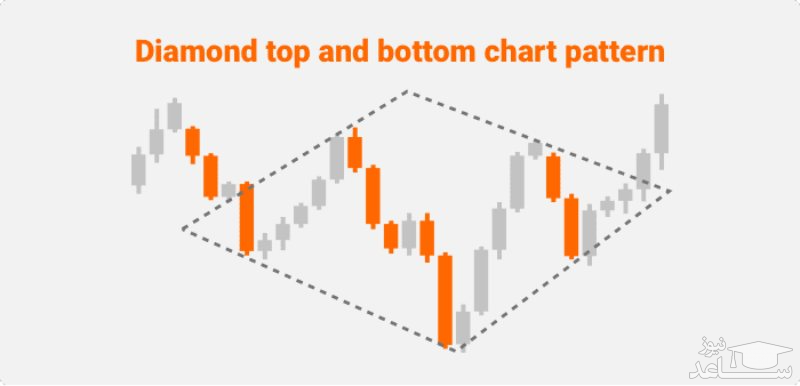

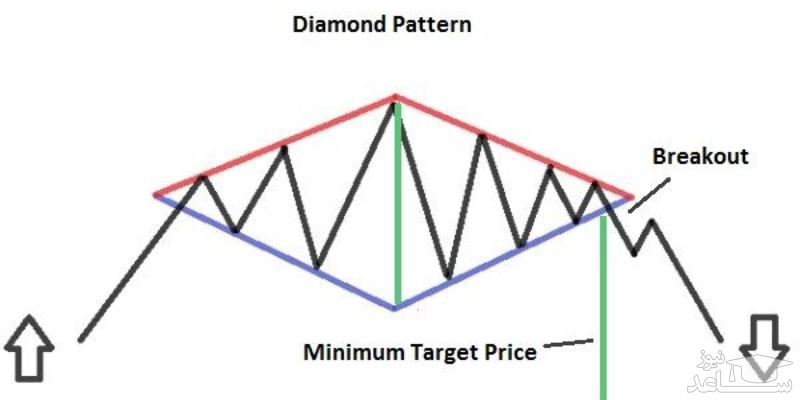

به گزارش سایت خبری ساعد نیوز، الگوی لوزی یا الگوی الماس از الگوهای بازگشتی می باشند. این الگو یک رالی قیمت را نشان می دهد که طی آن یک قله جدید ایجاد می شود و سپس قیمت به محدوده حمایتی کاهش می یابد. پس از آن یک رالی دیگر، قله بالاتر شکل می دهد که بعد از آن، کاهش سریع قیمت رخ می دهد و یک کف بالاتر ایجاد می شود. معمولا پس از کف بالاتر، قیمت دوباره افزایش می یابد اما این بار قله پایین تر شکل می گیرد. هنگامیکه این رفتار شناسایی می شود، قیمت از خط روندی که کف ها را به هم وصل کرده است عبور می کند و کاهش قیمت ادامه می یابد. الگوی تشریح شده در سقف نموار ظاهر می شود و یک الگوی لوزی نزولی است.

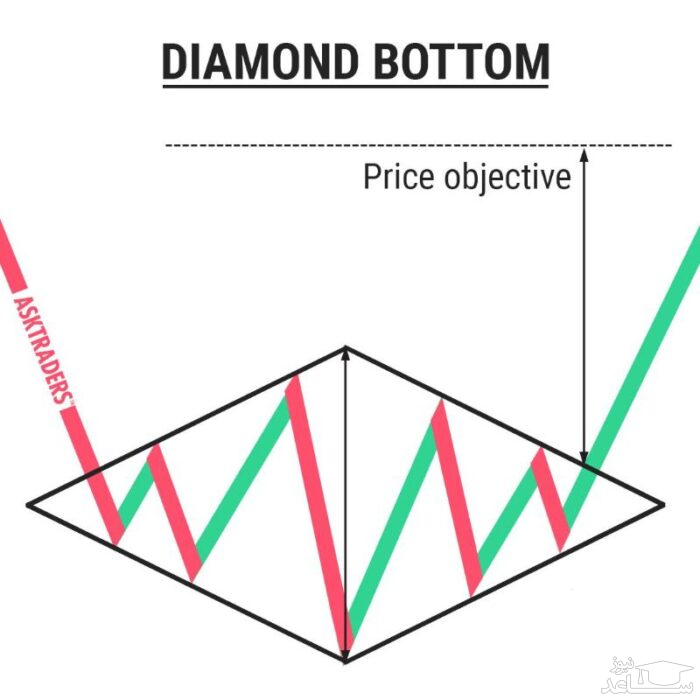

گاهی اوقات این الگو در کف نمودار شکل می گیرد که الگوی لوزی صعودی نامیده می شود. این الگو نیز رفتار مشابهی دارد. در این حالت، یک کف جدید ایجاد می شود و پس از آن یک قله شکل می گیرد. سپس نمودار با ایجاد قله های پایین تر و کف های بالاتر ادامه می یابد. الگوهای لوزی صعودی و نزولی، یک موقعیت معاملاتی را نشان می دهند که طی آن، قیمت قبل از ایجاد یک روند جدید متراکم می شود. الگوهای لوزی به ندرت در نمودار ظاهر می شوند. با این حال، ایده آل ترین مکان ها برای یافتن این الگو می تواند درون الگوهای سرو شانه و الگوهای مثلث باشد.

الگوی الماس (Diamond) چیست؟

الماس یکی از الگوهای معتبر در تحلیل تکنیکال است که نشان دهندۀ بازگشت روند در بازار است. این الگو در تحلیل تکنیکال شامل دو نوع الگوی الماس صعودی و نزولی است. الماس صعودی، یک الگوی بازگشتی صعودی است و در انتهای روند نزولی تشکیل می شود. برخلاف این الگو، الماس نزولی یک الگوی بازگشتی نزولی است و در انتهای یک روند صعودی تشکیل می شود.

بعد از اینکه نمودار قیمت بعد از مدتی که دارای حرکت و روند صعودی بوده است وارد یک محدودۀ استراحتی یا خنثی می شود، احتمال تشکیل الگوی لوزی به وجود می آید.

تشخیص الگوهای بازگشتی در نمودار قیمت یکی از پرسودترین روش ها در تحلیل تکنیکال است. معامله گران از این الگوها در کنار دیگر ابزارها و اندیکاتورها استفاده می کنند و سود خود را به حداکثر می رسانند.

چگونگی تشکیل الگوی Diamond

الگوی الماس از 4 خط روند تشکیل شده است. دو خط روند بالایی به عنوان خطوط مقاومت و دو خط روند پایینی به عنوان خطوط حمایت عمل می کنند. این خطوط بالاترین و پایین ترین نقاط قیمتی اخیر را به هم متصل می کنند. در این الگو، ابتدا نوسانات قیمتی بالا است و سپس به تدریج از آن نوسانات کم می شود.

هم زمان با احتمال تشکیل الگوی لوزی استفاده از اسیلاتورهایی همچون مکدی و شاخص RSI به عنوان تأییدکنندگان این الگو می تواند روشی خوب و منطقی باشد. همچنین با استفاده از این اندیکاتورها می توان به معتبر بودن شکست خطوط حمایت و مقاومت پی برد.

علی رغم اینکه الگوی الماس نزولی به ندرت تشکیل می شود، می توان از آن به عنوان یک موقعیت معاملاتی مناسب برای ورود به پوزیشن های شورت استفاده کرد.

چگونگی ترید با استفاده از الماس صعودی

در الگوی الماس هر رشد سریع قیمتی، یک ریزش سریع نیز به دنبال خواهد داشت. بعد از شکسته شدن خط روند بالایی و خروج نمودار قیمتی از الگو به سمت بالا، سیگنال خرید صادر می شود و هدف قیمتی این الگو به اندازۀ فاصله بالاترین و پایین ترین نقطۀ داخل الگو خواهد بود. البته که برخی اوقات ممکن است بعد از شکست الگو، قیمت از این مقدار نیز بیشتر رشد داشته باشد.

در الماس صعودی، پایین ترین نوسان قیمتی قبل از شکست الگو، به عنوان حد ضرر در نظر گرفته می شود.

چگونگی ترید با استفاده از الماس نزولی

بعد از شکسته شدن خط حمایت پایینی در الگوی الماس و خروج نمودار قیمتی از این الگو، سیگنال فروش صادر می شود. در چنین موقعیت هایی شما می توانید پوزیشن شورت باز کنید.

هدف قیمتی بعد از شکسته شدن این الگو از پایین، به اندازه فاصله بالاترین تا پایین ترین قیمت در داخل الگو است، اما ممکن است برخی اوقات نمودار قیمت بعد از شکستن الگو، اهداف قیمتی بالاتری نیز ببیند.

در تحلیل تکنیکال در زمان مشاهده الماس نزولی، بالاترین نوسان قیمتی قبل از شکست الگو، به عنوا ن حد ضرر در نظر گرفته می شود.