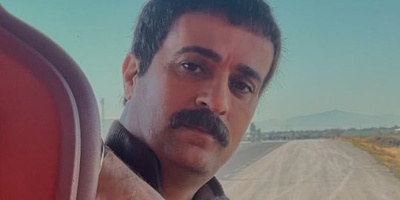

جان بولینگر، خالق اندیکاتور بولینگر

جان بولینگر (John Bollinger) متولد سال ۱۹۵۰ در ایالات متحده، کارشناس بازارهای مالی، تحلیلگر تکنیکال و خالق اندیکاتور باندهای بولینگر است. کتاب او با نام “بولینگر و باندهای بولینگر” در سال ۲۰۰۱ چاپ و به ۱۱ زبان مختلف دنیا ترجمه شده است. او از ابتدای دهه ۸۰ میلادی شروع به کار بر روی این اندیکاتور نمود و نهایتا پس از سال ها تلاش و آزمون و خطا، اندیکاتور باندهای بولینگر را با نام خودش معرفی کرد.

محاسبه

Bollinger Bands Width = (Upper Band - Lower Band) / Middle Band

مبانی

BBW از مقادیر و اختلاف درصد بین باند بالا و پایین استفاده میکند. این مقدار برای تعریف باریک شدن باند ها استفاده می شود. با این حال ، آنچه باید درک شود این است که یک معامله گر نمی تواند به سادگی به ارزش BBW توجه کند و تعیین کند که باند واقعاً باریک است یا خیر. اهمیت باریک بودن نسبی بستگی به مقیاس مورد نظر دارد. آنچه برای یک نمودار باریک در نظر گرفته می شود ممکن است برای دیگری نباشد. آنچه برای یک نمودار باریک در نظر گرفته می شود ، حتی ممکن است بسته به بازه زمانی ، در همان محدوده تغییر کند. به منظور سنجش دقیق اهمیت باریک بودن باندها ، یک تحلیلگر تکنیکالی برای افزایش دقت معاملات باید نوسانات گذشته BBW و عملکرد قیمت را بررسی کند.

فشار SQUEEZE (باریک شدگی)

یکی از معروف ترین تئوری ها در مورد بولینگر باند این است که نوسانات به طور معمول بین دوره های انبساط (باند های گسترده) و انقباض (باند باریک) نوسان می کند. با این حساب ، سیگنال ترید عمده تولید شده توسط BBW با نام “The Squeeze” شناخته می شود.

Squeeze از دو مرحله تشکیل شده است:

۱- دوره ای از نوسانات کم وجود دارد. به این معنی است که باندها باریک هستند و قیمت نسبتاً خنثی یا جانبی حرکت می کند.

۲- افزایش نوسانات و شکاف قیمتها از باند بالایی و یا سقوط از باند پایینی که نشان دهنده تغییر در حرکت جانبی و آغاز روند جدید است و درواقع پس از دوره کم نوسان تشکیل میشود.

در یک BBW Squeeze صعودی

۱- BBW افت می کند. (در مثال زیر ، آستانه ۶٪ است ، اما این متغیر است)

۲- باند بالایی شکسته می شود که روند صعودی جدیدی را آغاز می کند. نوسانات نیز افزایش می یابد.

در یک BBW Sqeeze نزولی

1- BBW افت می کند. (در مثال زیر ، آستانه ۹٪ است ، اما این متغیر است)

2- قیمت پایین تر از باند پایین است که روند نزولی جدید را شروع می کند. نوسانات نیز افزایش می یابد.

مقدمه ای بر میانگین های متحرک

به طور کلی باندهای بولینگر را می توان زیرمجموعه ای از میانگین های متحرک دانست. همان طور که احتمالا می دانید میانگین متحرک به معنای میانگینی از داده های اصلی (معمولا قیمت آخرین معامله در یک کندل) است که به صورت یک نمودار رسم می شود. مثلا اگر میانگین متحرک ۵۰ روزه مد نظر باشد، هر نقطه از نمودار، بیانگر میانگین قیمت آخرین معامله ۵۰ روز گذشته آن نقطه است.

در واقع میانگین های متحرک از جمله باندهای بولینگر، ابزاری برای تعقیب روند هستند. از این ابزار نمی توان برای جلو زدن از بازار و پیش بینی قیمت ها استفاده کرد، بلکه این ابزار قیمت ها را تعقیب کرده و شروع یک روند را به ما اطلاع می دهند. پس به طور کلی میانگین های متحرک (از جمله باندهای بولینگر) در گروه اندیکاتورهای تأخیری و تأییدکننده قرار دارند.

توسعه ابزار میانگین متحرک

برای استفاده بهتر از ابزار میانگین متحرک، می توان دو نوار در بالا و پایین منحنی اصلی میانگین متحرک در نظر گرفت. این دو نوار در گذشته و به صورت ساده، ۳ یا ۵ درصد بالا و پایین میانگین متحرک رسم می شدند و یک کانال (پوشش) را مشخص می کردند. این پوشش، زمانی که قیمت بیش از حد از میانگین متحرک فاصله گرفته باشد را به ما اعلام می کند. خروج از محدوده این نوارها به نوعی بیانگر عملکرد هیجانی معامله کنندگان بوده و می تواند اخطار خرید و یا فروش را صادر کند.

نحوه شکل گیری باندهای بولینگر

قیمت ها معمولا در داخل باندهای بالایی و پایینی در نوسان هستند. هر چند در مواقعی ممکن است از این خطوط تجاوز نمایند. به طور معمول می توان گفت که حدود ۹۵% کلیه قیمت هایی که یک سهم می تواند به خود ببیند بین نوارهای بولینگر قرار دارند. در مواقعی که بازار آرام و کم نوسان است باندها به هم نزدیک شده و زمانی که بازار نوسانی است، باندها از هم دور خواهند شد.

باند میانی : میانگین متحرک ساده ۲۰ روزه

باند بالایی : میانگین متحرک ساده ۲۰ روزه بعلاوه انحراف معیار ضربدر ۲

باند پایینی : میانگین متحرک ساده ۲۰ روزه منهای انحراف معیار ضربدر ۲

استراتژی معاملاتی با استفاده از ابزار بولینگر

برای استفاده صحیح از این ابزار، معامله گر باید ابتدا درک صحیحی از روندها داشته باشد. همواره بهتر است نمودارها از تایم فریم های بلندمدت تا کوتاه مدت تر بررسی شوند تا یک دید کلی از روند حرکتی قیمت به دست آید. زمانی که قیمت در یک روند خنثی و کم نوسان قرار دارد نوارهای بولینگر به هم نزدیک هستند و زمانی که قیمت روند صعودی یا نزولی خود را آغاز می کند این باندها از هم فاصله می گیرند.

برای استفاده از ابزار بولینگر به طور کلی سه نوع استراتژی می توان تعریف نمود:

- استراتژی سطوح حمایت و مقاومت در بازارهای خنثی یا رنج (Range)

- استراتژی ادامه روند پرقدرت و ناحیه اشباع خرید و فروش

- استراتژی پهنای باندهای بولینگر (Bollinger Band Width)

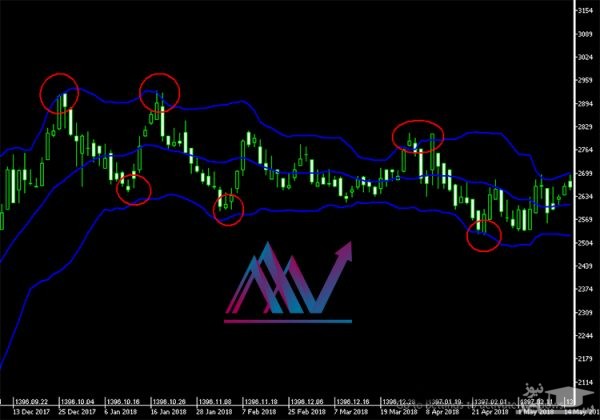

۱- سطوح حمایت و مقاومت در بازارهای خنثی یا رنج (Range)

یکی از ساده ترین روش های استفاده از ابزار بولینگر این است که باندهای بالایی و پایینی را به صورت حمایت و مقاومت و هدف قیمتی در نظر بگیریم. در شکل زیر مشاهده می کنید که قیمت پس از برخورد با منحنی های بالایی و پایانی تغییر جهت داده است. حتما به این موضوع دقت کنید که باندهای بولینگر معمولا در زمان هایی به عنوان سطوح حمایت و مقاومت استفاده می شوند که قیمت در یک روند خنثی و یا کند (بازار رنج) قرار داشته باشد. این استراتژی از ریسک پایینی برخوردار بوده و در نتیجه نمی توان انتظار کسب بازدهی های فوق العاده از آن داشت. البته که معمولا با خطای کمی نیز همراه است.

سیگنال خرید در این روش زمانی صادر می شود که در کف کانال بولینگر یک کندل صعودی (سبز رنگ یا توخالی) تشکیل شود، در این صورت حد ضرر می تواند کف کانال در نظر گرفته شود.

و بالعکس آن با تشکیل یک کندل نزولی (قرمز رنگ یا توپر) در سقف کانال سیگنال فروش را خواهیم داشت.

بهتر است که اگر در تایم فریم بالاتر (مثلا هفتگی) روند کلی صعودی بود، از این روش برای دریافت سیگنال های خرید استفاده کرده، و اگر در تایم فریم بالاتر روند کلی نزولی بود، تنها از سیگنال های فروش بهره بگیریم.

مثلا در نمودار بالا در صورتی که روند کلی صعودی باشد، نقاط مشخص شده در کف می تواند سیگنال خرید و در صورتی که روند کلی نزولی باشد، نقاط مشخص شده در سقف می تواند سیگنال فروش را برای ما صادر کند.

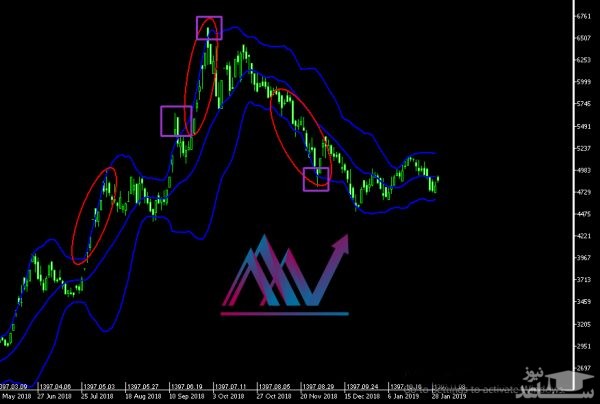

۲- ادامه روند پرقدرت و ناحیه اشباع خرید و فروش

در استراتژی قبلی توضیح دادیم که برخورد با سقف و کف کانال می تواند سیگنال برگشت روند را صادر نماید، اما در در این استراتژی تا زمانی که قیمت از کانال تجاوز نکرده و وارد منطقه اشباع نشده باشد سیگنال برگشت روند صادر نمی شود.

زمانی که قیمت در یک روند صعودی یا نزولی حرکت می کند، برخورد با باندهای بولینگر می تواند بیان گر ادامه روند موجود و قدرت بالای خریداران یا فروشندگان باشد. همچنین زمانی که قیمت از باندهای بالایی یا پایینی تجاوز کند، به نوعی وارد منطقه هیجانی و اشباع خرید یا فروش شده و هشدار برگشت روند را صادر می کند.

نکته این جا است که در این روش، بزرگترین اشتباه معامله گران، فروش در هنگام برخورد با باند بالایی است! چرا که روند سهم کاملا صعودی بوده و برخورد با سقف کانال در واقع بیان کننده ادامه پر قدرت روند تا رسیدن به نقاط اشباع است.

در روندهای صعودی خط میانگین متحرک ۲۰ روزه (باند میانی) نقش حمایت و در روندهای نزولی نقش مقاومت را خواهند داشت. این استراتژی به نسبت استراتژی قبلی خطای بیشتری به همراه دارد. البته همان طور که در تصویر بعدی مشخص است، در صورت استفاده صحیح و همراه با مهارت از این استراتژی، معامله گران می توانند بازدهی های بسیار خوبی را کسب کنند.

۳- پهنای باند سیگنال می دهد! (Bollinger Band Width)

به بیان ساده باندهای بولینگر نوسانات قیمت در اطراف میانگین متحرک ساده را نشان می دهند. بولینگر متوجه شد که وقتی دو باند بالایی و پایینی به هم نزدیک شده و فشرده می شوند، به زودی روند جدیدی آغاز خواهد شد. توجه کنید که این روند می تواند صعودی یا نزولی باشد. لذا استفاده از پهنای باندهای بولینگر می تواند بخشی از استراتژی معاملاتی شما باشد.

توجه کنید که فشرده شدن باندها به تنهایی نمی تواند سیگنال خرید یا فروش را صادر کند بلکه:

-

در صورتی که پس از فشردگی یک کندل روزانه بالای باند میانی تشکیل شود سیگنال خرید صادر می شود.

-

در صورتی که پس از فشردگی یک کندل روزانه پایین باند میانی تشکیل شود سیگنال فروش صادر خواهد شد.

در این استراتژی حد ضرر (در پوزیشن خرید) می تواند بسته به ریسک پذیری شما بر روی حداکثر قیمت کندل قبلی (high)، حداقل قیمت کندل قبلی (low) و یا ۳% کمتر از قیمت خرید باشد.

در برخی نرم افزارها یا پنل های معاملاتی پهنای باند بولینگر به صورت یک اندیکاتور مجزا با نام Bollinger Bands Width طراحی شده است. در تصویر زیر نمودار نماد فولاد (نمودار قبلی) را به همراه این اندیکاتور مشاهده می کنید.

چگونه از باند بولینگر در معاملات خود استفاده کنیم ؟

اگرچه باندهای بولینگر در بازارهای مالی سنتی به طور گسترده ای مورد استفاده قرار میگیرند ، اما ممکن است برای مجموعه های تجاری کریپتوکارنسی نیز مورد استفاده باشند . به طورطبیعی روش های متفاوتی برای استفاده و تفسیر اندیکاتور باند بولینگر وجود دارد ، اما نباید از این اندیکاتور به عنوان یک ابزار مستقل استفاده کرد و آن را یک اندیکاتور تحلیل فرصت های خرید یا فروش درنظر گرفت . ترجیحا باید از باند بولینگر همراه با سایر اندیکاتورهای تحلیل تکنیکال استفاده کرد.

اگر نمودار قیمت یک سهام بالاتر از باند وسط بولینگر حرکت کند و از باند بالایی بولینگر نیز فراتر رود ، میتوان فرض را براین گذاشت که بازار درشرایط خرید بیش از حد است (overbought condition) . یا درغیر این صورت اگر نمودار قیمت به سمت باند پایینی سوق پیدا کند ، نشان دهنده سطح مقاومت است .

درمقابل اگر قیمت یک سهام به صورت چشمگیری کاهش یابد و نمودار قیمت آن باندپایین را قطع کند و یا از باند پایین فراتر رود ، احتمال این که بازار در شرایط فروش بیش از حد است و یا به سطح حمایت رسیده باشد ، وجود دارد . بنابراین ممکن است سهامداران از اندیکاتور باند بولینگر به همراه سایر اندیکاتورهای تحلیل تکنیکال برای تعیین اهداف خرید یا فروش خود استفاده کنند . و یا به صورت ساده تر برای مرور شرایط قبلی بازار ، اعم از بررسی نقاط اکسترمم نسبی خرید یا فروش ، از آن بهره گیرند .بعلاوه انبساط و انقباض باندهای بولینگر ممکن است برای پیش بینی کاهش یا افزایش نوسانات بازار ، کاربردی باشد . وقتی قیمت سهام ها دائما درحال تغییر است باندها می توانند از باند وسط فاصله بگیرند ( انبساط ) ، و یا درصورت ثبات نسبی قیمت ها ، به باند وسط نزدیک شوند ( انقباض ) . بنابراین باندهای بولینگر برای تجارت های کوتاه مدت بعنوان روشی برای تجزیه و تحلیل نوسانات بازار مناسب تر است ، و این اندیکاتور سعی می کند تحرکات آینده بازار را پیش بینی کند . برخی از سهامداران بر این باورند که وقتی باندها بیش از حد منقبض شوند ، ممکن است روند فعلی بازار نزدیک به دوره ادغام باشد و یا روندی معکوس در پیش باشد . از طرف دیگر وقتی باندها خیلی به هم نزدیک شوند ، سهامداران بر این باورند که قیمت های بورس آماده انفجار است .

هنگامی که نمودار قیمت ها به سمت کناره حرکت می کند ، باندهای بولینگر به سمت باند وسط یا میانگین متحرک ساده حرکت می کنند . معمولا ( اما نه همیشه ) پیش بینی میشود که قبل از تحرکات بزرگ بازار ، نوسانات کم و انحرافات شدیدی در نمودار به وجود بیاید .

نکته قابل توجه این است که یک استراتژی تجاری وجود دارد که انقباض باندهای بولینگر نامیده می شود . این استراتژی شامل یافتن مناطق کم تحرکی است که به علت انقباض باندهای بولینگر نمایان شده اند . استراتژی انقباضی ، خنثی است و هیچ گونه روشنگری در جهت تحرکات بازار ارائه نمی دهد . بنابراین سهام داران از ترکیبی از این استراتژی و سایر روش های تحلیل تکنیکال مانند سطوح پشتیبانی و مقاومت استفاده می کنند .

باند بولینگر و کانال کلتنر

برخلاف باندهای بولینگر که مبتنی بر میانگین متحرک ساده و انحرافات استاندارد است ، نسخه مدرن اندیکاتور کانال کلتنر ( KC ) از میانگین برد واقعی ( ATR ) استفاده می کند تا عرض کانال را حدودا 20روزه تعیین کند . از این رو فرمول کلتنر به شرح زیر است :

* باند وسط : میانگین حرکت نمایی ۲۰روزه ( EMA )

* باند بالا : میانگین حرکت نمایی 20روزه + ( میانگین برد واقعی 10روزه * 2 )

* باند پایین : میانگین حرکت نمایی 20روزه - ( میانگین برد واقعی 10روزه * 2 )

معمولا کانال های کلتنر از باندهای بولینگر به هم نزدیک ترند . بنابراین در برخی موارد ، اندیکاتور کانال کلتنر ممکن است بهتر از اندیکاتور باند بولینگر در قدرت تشخیص روند معکوس بازار و تعیین نقطه اکسترمم نسبی خرید و فروش ، عمل کند . همچنین کانال کلتنر سیگنال های نقاط اکسترمم نسبی خرید و فروش را زودتر نشان می دهد .

از طرف دیگر باند بولینگر نوسانات بازار را بهتر نشان می دهد زیرا حرکات انبساطی و انقباضی نمودار باند بولینگر در مقایسه با کانال کلتنر گسترده تر و آشکارتر است . بنابراین چون اندیکاتور باند بولینگر از انحراف های استاندارد استفاده می کند ، احتمالا سیگنال های اشتباه کم تری ارائه می دهد ؛ زیرا عرض آن نسبت به کانال کلتنر بزرگ تر است و در نتیجه ، نمودار خیلی سخت فراتر می رود .

بین این دو اندیکاتور ، اندیکاتور باند بولینگر شناخته شده تر است . اما هر دو ابزار می توانند به نوبه خود مفید باشند - به خصوص برای معاملات کوتاه مدت . به غیر از موارد ذکرشده ، این دو اندیکاتور می توانند به عنوان راهی برای ارائه سیگنال های مطمئن تر در کنار یکدیگر مورد استفاده قرار گیرند.

چکیده مطلب:

در این مطلب سعی کردیم ابتدا مقدمه ای از میانگین های متحرک را بیان کرده و سپس به معرفی یکی از مشتقات آن یعنی باندهای بولینگر بپردازیم. هرچند که معمولا از اندیکاتورها به تنهایی برای ورود یا خروج به بازار استفاده نمی شود، اما به نظر می رسد که استراتژی های تعریف شده به خصوص استراتژی پهنای باند به تنهایی بتواند سیگنال های معاملاتی مناسبی را ایجاد کند. توجه کنید که درک صحیح از روندهای صعودی و نزولی، و بازار رنج (خنثی) به عنوان پیش فرض این مباحث در نظر گرفته شده است. لذا توصیه می کنیم که برای اخذ موقعیت های معاملاتی خود، حتما از ترکیب این ابزار با سطوح حمایت و مقاومت و سایر ابزار تکنیکالی بهره بگیرید.

BBW قطعا یک ابزار تحلیل تکنیکی مفید برای شناسایی “Squeeze” است که می تواند منجر به گرفتن سیگنال های خوبی برای خرید یا فروش شود. البته تریدر همیشه باید محتاط باشد. گاهی اوقات شکستن پس از Squeeze عقبگرد فوری دارد و انتظارات هرگز اتفاق نمی افتد. برای تشخیص درست بودن سیگنال ها کمی باید منتظر ماند. وقتی یک روند صعودی یا نزولی شدید پس از Squeeze اتفاق بیفتد ، فرصتی عالی برای تحلیلگر یا تریدر ارائه می شود.

اندیکاتور باند بولینگر چیست به همراه ویدئو

اندیکاتور باند بولینگر چیست به همراه ویدئو اندیکاتور چیست و انواع پر کاربرد آن کدامند؟

اندیکاتور چیست و انواع پر کاربرد آن کدامند؟