هرگاه شرکت برای توسعه فعالیت های خود به منابع مالی جدید نیاز داشته باشد، با پیشنهاد هیئت مدیره، سهامداران شرکت، افزایش سرمایه را در جلسه مجمع عمومی فوق العاده مورد بررسی و رأی گیری قرار می دهند تا سرمایه شرکت به میزان مورد نظر افزایش یابد.. سپس در صورت تصویب این پیشنهاد در مجمع و پس از ارائه مجوز از سوی بورس، افزایش سرمایه شرکت صورت می گیرد. قیمت سهام شرکت پس از افزایش سرمایه، دستخوش تغییر می شود. این که افزایش سرمایه شرکت از چه روشی انجام شود، اثرات متفاوتی در این تغییرات قیمت دارد. درادامه درباره انواع روش های افزایش سرمایه بیشتر توضیح می دهیم.

انواع افزایش سرمایه کدامند؟

به طور کلی انواع افزایش سرمایه به 4 نوع تقسیم بندی می شوند:

1. افزایش سرمایه از آورده نقدی و مطالبات حال شده

2. افزایش سرمایه از محل سود انباشته یا اندوخته

3. افزایش سرمایه از تجدید ارزیابی دارایی های شرکت

4. افزایش سرمایه از محل صرف سهام یا سلب حق تقدم

افزایش سرمایه از محل سود انباشته

یکی از روش های افزایش سرمایه افزایش سرمایه از محل سود انباشته می باشد که بر اساس قانون تجارت، شرکت ها وظیفه دارند سالیانه درصدی از سود خود را نزد خود نگهداری نمایند در نهایت این سود در حسابی تحت عنوان سود انباشته در صورت های مالی شرکت ثبت خواهد شد سپس در دورانی که شرکت سود انباشته خوب و مناسبی دارد، تصمیم می گیرد که افزایش سرمایه خود را از روش افزایش سرمایه از محل سود انباشته انجام و منابع جدید مورد نیاز خود را تامین نماید.در واقع در روش سود انباشته، جریان نقدینگی جدیدی به شرکت وارد نخواهد شد و سهامداران پولی برای خرید اوراق جدید تزریق نمی کنند، به همین دلیل اصطالحاً به سهام تعلق گرفته به سهامداران سهام جایزه می گویند.این سهام جایزه به همه سهامداران تعلق دارد و سهامداران بدون نیاز به پرداخت هیچ گونه وجهی، مالک سهام جایزه شده به نحوی که میزان مالکیت سهامداران پس از این نوع افزایش سرمایه تغییری نخواهد کرد.

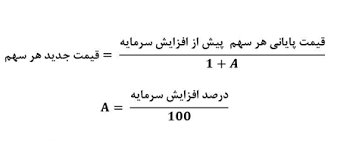

در این روش از روش های افزایش سرمایه درصد مالکیت شما در شرکت تغییری پیدا نمی کند. یعنی به همان نسبت که سرمایه شرکت زیاد می شود تعداد سهام شما نیز افزایش پیدا می کند. از نظر تئوریک میزان دارایی شما نیز تغییری نمی کند، یعنی به همان نسبت که تعداد سهام شما زیاد می شود قیمت سهام کاهش پیدا می کند.

فرمول محاسبه در این روش به شرح زیر است:

مطالبات حال شده چیست؟

مطالبات حال شده طلبی است که سهامداران شرکت به هر نحوی از شرکت دارند. در زمان افزایش سرمایه، سهامداران می توانند به جای این که پول وارد شرکت کنند؛ از آن پولی که از شرکت طلب داشتند بردارند. مثلا قرار می شود که همه سهامداران برای افزایش سرمایه نفری 1 میلیون تومان به حساب شرکت بریزند. در اینجا سهامداری که از شرکت طلب دارد می تواند اعلام کند که سهم واریزی او از روی طلبش برداشته شود. معمولا شرکت ها افزایش سرمایه از محل آورده نقدی و مطالبات حال شده سهامداران را با هم انجام می دهند. اما شرکت می تواند افزایش سرمایه را فقط از یکی از حالات انجام دهد. البته از آنجایی که همه سهامداران از شرکت طلبکار نیستند یا همه سهامداران نمی خواهند وجه نقد وارد شرکت کنند؛ معمولا این دو را با هم ترکیب می کنند.

افزایش سرمایه از محل تجدید ارزیابی چیست؟

در افزایش سرمایه از محل تجدید ارزیابی دارایی ها، شرکت دارایی های ثابت مشهود خود همانند زمین، ساختمان، ماشین آلات و تجهیزات، سرمایه گذاری ها و … را مورد تجدید ارزیابی قرار می دهند.به عبارت دیگر، ارزش دارایی ها یک شرکت بر اساس نرخ تورم کشور ارزیابی شده و در ترازنامه به روز می شود. با به روز شدن ارزش دارایی ها، امکان استفاده از تسهیلات مالی بیشتر نیز وجود دارد. این مهم در شرکت های زیان ده می تواند به عنوان محرکی برای تجدید حیات شرکت ها محسوب شود.

این موضوع به ویژه برای شرکت هایی که مشمول ماده 141 قانون تجارت شده اند، از اهمیت زیادی برخوردار است. بر اساس قانون تجارت در صورتی که مقدار زیان از نصف سرمایه ثبتی شرکت بیشتر باشد، شرکت مذکور مشمول ماده 141 می شود. شرکت زیان ده برای خروج از این ماده باید سرمایه خود را به مقداری افزایش دهد تا میزان زیان از نصف سرمایه کمتر شود.در این روش، درصد مالکیت سهامدار در شرکت تغییری پیدا نمی کند. یعنی به همان نسبت که سرمایه شرکت زیاد می شود، تعداد سهام فرد نیز افزایش پیدا می کند.

افزایش سرمایه از روش صرف سهام چیست؟

در این روش، شرکت سهام خود را به مبلغی بیش از قیمت اسمی و از طریق پذیره نویسی به فروش رسانده و تفاوت حاصل از قیمت فروش و قیمت اسمی سهام را، به حساب اندوخته منتقل و یا در ازای آن سهام جدید، به سهامداران قبلی می دهد.در افزایش سرمایه به روش صرف سهام به جای انتشار سهام عادی با ارزش اسمی، پذیره نویسی سهام جدید ناشی از این عمل به قیمت بازار انجام می گیرد. منظور از صرف سهام، اضافه ارزش سهام یعنی مابه التفاوت ارزش بازاری و اسمی سهام است. شرکت در خصوص صرف سهام سه کار می توانند انجام دهند:

- انتقال اضافه ارزش به اندوخته شرکت

- تقسیم نقدی اضافه ارزش به سهامداری قبلی

- دادن سهام جدید به سهامداران قبلی

در مورد فروش هم دو کار می توانند انجام دهند:

- فروش با حفظ حق تقدم

- فروش با سلب حق تقدم

چگونه از حق تقدم افزایش سرمایه استفاده کنیم؟

پس از برگزاری مجمع فوق العاده و تصمیم گیری در رابطه با افزایش سرمایه، آگهی مبنی بر مهلت استفاده از حق تقدم خرید سهام بر روی سایت کدال منتشر می شود که در آن گفته شده هر سهامدار تا چه تاریخی فرصت دارد به ازای هر سهم حق تقدمی که به او تعلق گرفته مبلغ اسمی به ازای هر سهم سهم یعنی 1000 ریال پول را به شماره حسابی که داده شده واریز کند. برای این کار طبق قانون تجارت، معمولا 60 روز مهلت داده می شود که به آن دوره استفاده از حق تقدم می گویند. به عنوان مثال اگر به شما 100 سهم حق تقدم تعلق گرفته باید مبلغ 100000 ریال تا تاریخ مشخص شده واریز کنید.

سهامدار در این موقعیت می تواند 3 کار انجام دهد:

1- در این بازه 60 روزه مبلغ مورد نظر را به حساب شرکت واریز کند (1000 ریال برای هر سهم) تا بعد از انجام معاملات سهام حق تقدم به میزان پولی که واریز کرده به شکل سهام عادی به پرتفوی او اضافه شود.

2- اگر نخواهد در افزایش سرمایه شرکت کند، می تواند در همان بازه 60 روزه آن را به شخص دیگری بفروشد.

3- اگر نه پول واریز کند و نه حق تقدم را بفروشد، خود شرکت بعد از 60 روز حق تقدم را به قیمتی نزدیک قیمت روز بازار می فروشد و مبلغ پس از کسر قیمت اسمی (1000 ریال) از هر سهم و کارمزدهای مربوطه به حساب سرمایه گذار منتقل می شود.

ذینفعان صرف سهام کدامند؟

- شرکت ها شرکتها می خواهند با کمترین میزان سهام منتشر شده، بیشترین مقدار تامین مالى بلندمدت و بدون سررسید را انجام بدهند و با اینکار بدون افزایش ریسک سهام شرکت، بر سودآورى و اعتبار شرکت بیفزایند.

- سهامدار عمده اصلىسهامدار اصلى شرکت کنترل و مدیریت شرکت را بر عهده دارند خیلی دوست دارند که کنترل شرکت را همچنان حفظ کند و درصد سهام مدیریتى شان کاهش نیابد ( بیشتر زمانى که درصد سهام مدیریتى آنها شکننده و در حداقل ممکن براى مدیریت قرار دارد.)

- بازار سهامافزایش سرمایه با صرف سهام باید فرصتى را پیش روى بازار بگذارد. دورنماى مثبتى از سودآورى بالقوه در آینده، انتظارات مثبت از افزایش قیمت سهم و یا تخفیف مناسب در قیمت پذیره نویسى نسبت به قیمت بازار را همراه داشته باشد.

- سهامداران جزءسهامداران جزء همیشه به دنبال بازدهى بیشتر می باشند بنابراین در پى این هستند که از محل صرفسهام بازدهى سریعى نصیبشان شود و نگرانى خاصى هم در کاهش درصد مالکیتشان در شرکت نخواهند داشت

مشاوران سرمایه گذاری در بورس چه کسانی هستند

مشاوران سرمایه گذاری در بورس چه کسانی هستند