برگه سهام چیست؟

برگه سهام یک نوع ورقه بهادار است که نشان دهنده مالکیت و ادعای دارنده آن بر بخشی از یک شرکت و درآمدها و دارایی های آن است.

مطابق قانون تجارت سهم قسمتی است از سرمایه شرکت سهامی، که مشخص کننده میزان مشارکت و تعهدات و منافع صاحب آن در شرکت سهامی است. ورقه سهم، سند قابل معامله ای است که نماینده تعداد سهام تحت تملک صاحب آن در شرکت سهامی می باشد.

سهام مورد معامله در بورس اوراق بهادار را از سه منظر می توان دسته بندی و مورد بررسی قرارداد:

1. از نظر شکل

سهام با نام

سهم با نام ” سهمی است که در ورقه راجع به آن ، نام صاحب سهم قید شده و یا در دفتر سهام شرکت ثبت شده است ” در فرض اخیر باید روی ورقه سهم قید شود که سهم ، بانام است. قانون گذار در مواردی، صدور سهام بانام را الزامی کرده است، مانند صدور گواهینامه موقت بانام سهام ، سهام وثیقه مدیران شرکت ، سهام شرکت های سهامی خاص، سهام شرکت های دولتی.

انتقال سهام بانام ، باید در دفتر ثبت سهام شرکت به ثبت برسد. انتقال دهنده و یا وکیل یا نماینده قانونی او باید انتقال را در دفتر مزبور امضا کند. مزیت سهام بانام در این است که در هنگام سرقت یا مفقود شدن و یا جعل، امکان اثبات ادعا آسان تر است، همچنین امکان کنترل سهامداران این نوع سهام ، راحت می باشد. یعنی؛ شرکت می داند که سهامش در دست چه کسانی است.

سهام بی نام

سهمی است که ورقه راجع به آن متضمن نام صاحب سهم نیست، بلکه به صورت سند در وجه حامل تنظیم می شود. سهم بی نام به صورت سند در وجه حامل تنظیم و ملک دارنده آن شناخته می شود، مگر این که خلاف آن ثابت شود.مزیت سهام بی نام در سرعت نقل و انتقال و وجود راه گریز از هزینه های قانونی نقل و انتقال قراردادی یا قهری (ارث) و امکان وثیقه گذاری آسان (با قبض عین) است.

2. از نظر حقوق دارنده سهام

عادی

سهام در واقع یک ورقه بهادار است که بیانگر ادعای مالکیت دارنده آن نسبت به دارایی ها و سود شرکت می باشد و در واقع این فرد جزو مالکان شرکت سهامی می گردد. حال اینکه سرمایه گذار چند درصد از مالکیت شرکت را دارا هست؟ برای این منظور بایستی ببینیم که این سرمایه گذار چند درصد از کل سهامی که منتشرشده را در اختیار دارد، مثلاً فرض کنید یک شرکت سهامی تعداد ۱۰۰ میلیون سهم را منتشر کرده است. حال اگر یک سهامدار تعداد ۱ میلیون سهم از آن شرکت را در اختیار داشته باشد، در واقع مالک یک درصد از شرکت مزبور است. عموم سرمایه گذاران خرد درصد مالکیت زیر یک درصد دارند مگر آنکه هدف خاصی را دنبال نمایند.

ویژگی های سهام عادی

- مالکان این نوع از ورقه بهادار در تمامی مجامع من جمله عمومی عادی، فوق العاده جهت افزایش سرمایه دارای حق رای می باشند و به ازای هر سهم یک حق رای دارند. معمولاً در مجامع مذکور اشخاص حقیقی یا حقوقی که جزو سهامداران درصدی( سهامداران بیش از یک درصد ) یا سهامدار عمده هستند از قدرت بیشتری جهت اعمال خواسته خود برخوردارند چون تعداد سهام بیشتری را نسبت به سایرین در اختیاردارند.

- دارنده سهام عادی از سود نقدی مصوب مجامع بهره مند گردد. لازم به ذکر است که شرکت های سهامی مدتی پس از پایان سال مالی خود مجمع عمومی عادی صاحبان سهام را برگزار می کنند و درصورتی که در مجمع تصویب گردد به ازای هر سهم درصدی از سود هر سهم محقق شده را بین سهامداران تقسیم کننند و مالکان سهام عادی از سود نقدی مزبور بهره مند می شوند.

- اولویت در افزایش سرمایه: زمانی که شرکت اقدام به افزایش سرمایه از محل آورده نقدی می کند اولویت با سهامدارانی است که در مجمع شرکت کرده اند( در زمان برگزاری مجمع فوق العاده افزایش سرمایه سهامدار شرکت بوده اند) و از این طریق می توانند درصد مالکیت خود را حفظ نمایند.

- قابلیت بالای نقد شوندگی: برخلاف سهام شرکت هایی که در بازار حضور ندارند سهام شرکت های پذیرفته شده در بورس اوراق بهادار به راحتی معامله می گردند و درصورتی که مالک سهام بخواهد از سهم خارج شود و سهام خود را به فروش برساند به دلیل وجود بازار رسمی بورس اوراق بهادار به راحتی می تواند به متقاضیان سهام خود را عرضه نماید.

- مسئولیت محدود: سهامداران در قبال بدهی هایی که شرکت سهامی اخذ می نماید مسئولیت محدود دارند و این بدین معناست که در صورت عدم توانایی شرکت در بازپرداخت دیون، دارایی های شخصی سرمایه گذاران درخطر نیست و مسئولیت آن ها تنها به میزان آورده شان است.

- امکان کسب بازدهی بالا: درصورتی که سرمایه گذاران با توجه به تمامی ابعاد تحلیلی اقدام به سرمایه گذاری نمایند در بورس اوراق بهادار و در طی یک سال عموماً می توان بازدهی بیشتر از سود سپرده بانکی را کسب کرد.

ممتاز (Preferred Shares)

نوعی سهام است که برخی ویژگی های اوراق قرضه و سهام عادی را دارد. در صورت انحلال شرکت، صاحبان سهام ممتاز در مقایسه با دارندگان سهام عادی در توزیع دارایی های شرکت حق تقدم دارند و ممکن است دارای حق رای هم باشند. پیش از این که سود سهام عادی پرداخت شود باید سود سهام ممتاز (سال جاری و سال های گذشته) پرداخت شود. برخی سهام ممتاز نیز قابل تبدیل به سهام عادی هستند و دارندگان آن حق دارند در درصدی از سود اضافی شرکت نیز سهیم شوند. سود سهام ممتاز به طور ثابت پرداخت می شود و در مورد سهام ممتاز با سود انباشته حتی در صورتی که شرکت قادر به پرداخت سود سهام نباشد، سود این گونه سهام به صورت انباشته در سال یا سال های بعد پرداخت خواهد شد.گاهی سهام ممتاز پس از چند سال قابل تبدیل به سهام عادی به قیمت ارزش اسمی خواهند بود و در صورتی که قابل بازخرید باشند شرکت در یک تاریخ معین مبلغ بازخرید را به سهامدار پرداخت می کند. همچنین ممکن است شرکت به میزان ارزش سهام ممتاز خود سهام عادی منتشر و به سهامداران پرداخت کند.اما چنانچه سهام ممتاز از نوع غیرقابل بازخرید باشد، سهامداران به طور مرتب و ثابت سود سهام ممتاز خود را دریافت خواهند کرد.دارنده سهام ممتاز ممکن است حق رای هم داشته باشد، اما بیشتر در صورتی حق رای خواهد داشت که پرداخت سود سهام وی به تعویق افتاده باشد.

در سال های پررونق کسب وکار که درآمد شرکت افزایش می یابد، سود سهام داران عادی نیز افزایش خواهد یافت؛ اما سود سهام داران ممتاز (که دارای نرخ سود ثابت هستند) تغییری نخواهد کرد. سهام ممتاز، معمولا موعد سررسید (maturity) ندارد. سود سهام ممتاز، به صورت چهارماهه یا نیم سال پرداخت می شود و نشان دهنده ی مالکیت بدون حق رأی در یک شرکت است. در زمان ورشکستگی یا انحلال شرکت، ابتدا بدهی های شرکت تسویه می شود و سپس باید حقوق صاحبان سهام ممتاز پرداخت شود. باقیمانده ی دارایی ها به سهام داران عادی تعلق خواهد گرفت. در صورتی که شرکت، اوراق قرضه نیز صادر کرده باشد، باید هنگام پرداخت بدهی های خود (قبل از پرداخت سود به سهام داران ممتاز) این اوراق را نیز تسویه کند، زیرا اوراق قرضه در رده ی بدهی های شرکت قرار می گیرند و از این رو، نسبت به سهام ممتاز از اولویت بالاتری برخوردار خواهند بود.

توجه: شرح سهام ممتاز فقط برای افزایش اطلاعات شماست و کاربرد چندانی ندارد زیرا در بورس تهران چیزی به عنوان سهام ممتاز وجود ندارد.

3. از نظر ماهیت آورنده

سهام نقدی

سهام غیر نقدی

با استناد به کتاب مدیریت پرتفوی با رویکرد کاربردی می توان سهام حاضر در بورس را به شرح ذیل دسته بندی کرد:

سهام ارزشی

سهامی که از منظر بنیادی ارزشمند بوده و عموماً می توان از آن ها به سهام ایمن اشاره کرد و چندین سال است که به اصطلاح در سطح بالغ خود بوده و می توان از آن ها به عنوان سهام با سود نقدی جذاب یادکرد.

سهام رشدی

در این دسته سهامی قرار می گیرد که به دلایل بنیادی مختلف پتانسیل رشد بسیار خوبی دارند و می توان با تلفیق تحلیل های بنیادی و تکنیکال سود جذابی را شناسایی کرد.

انواع دیگر سهام عبارتند از:

سهام جایزه (Bonus Shares)

سهام جایزه در زمان افزایش سرمایه شرکت منتشر و به سهامداران شرکت تعلق می گیرد. زمانی که شرکت از ذخایر آزاد فراوانی برخوردار است، ممکن است بخشی از ذخایر خود را از راه انتشار سهام جایزه، در وجه سهامداران کنونی خود و به نسبت سهامی که در اختیار دارند، به سرمایه تبدیل کند. مدیران شرکت می توانند با انتقال بخشی از حساب ذخایر شرکت به حساب سرمایه سهمی و ثبت دفتری عملیات، این کار را انجام دهند. پس از انتشار سهام جایزه به طور معمول، قیمت سهام شرکت بسته به تعداد سهام جایزه منتشر شده در بازار سقوط می کند، اما از آنجا که رقم سود هر سهم تغییری نمی کند، سهامدار شرکت که اکنون تعداد سهام او افزایش یافته است، پس از چندی با ترمیم قیمت سهام به سود دلخواهی دست پیدا می کند.

مثلا یک سهامدارا دارای 10000 سهم از یک شرکت است، وقتی افزایش سرمایه 100 درصدی از محل سود انباشته انجام می شود، این تعداد سهام به 20000 سهم می رسد ولی در عوض، قیمت بازگشایی سهم پس از افزایش سرمایه تقریبا نصف می شود. البته قیمت سهم بعد از بازگشایی در بورس، به عرضه و تقاضا بستگی دارد و ممکن است رشد یا افت داشته باشد. اما در هر حال، قیمت تئوری بازگشایی، دقیقا 50 درصد قیمتی خواهد بود که آخرین بار در بورس معامله شده است.

سهام گران قیمت

سهامی است که در مقایسه با رقم EPS (درآمد هر سهم) اعلام شده برای آن یا نسبت P/E (نسبت قیمت به سود هر سهم) آن قیمت بیش از اندازه ای پیدا کرده است. سهام شرکت هایی که سودآوری بالایی پیدا کرده اند و از وضعیت مناسب و با ثباتی در بازار برخوردار هستند، این موقعیت برای آنها پیش می آید.

سهام داغ یا فعال

سهامی است که پی درپی و هر روز مورد دادوستد قرار می گیرد. در مقابل سهام نیمه فعال که به طور مرتب و پیاپی خرید و فروش نمی شوند. بیشتر سهام شرکت های معتبر از نوع فعال و پرطرفدار هستند.

سهام غیرفعال یا سهام راکد

سهامی است که در بورس اوراق بهادار به ندرت خرید و فروش می شود و به سختی می توان برای آن خریدار یا فروشنده ای پیدا کرد. تفاوت قیمت پیشنهادی خرید و قیمت پیشنهادی فروش این گونه برگه های سهام ممکن است زیاد باشد. در این مواقع گفته می شود نقدشوندگی سهام پایین است، یعنی معاملات زیادی در آن صورت نمی گیرد. زمانی که یک سهم دارای بازارگردان باشد، بازارگردان با معاملات خود به افزایش نقدشوندگی سهام کمک می کند. برخی از شرکت های بزرگ در بورس تهران دارای بازارگردان هستند.

سهام شکننده یا پرنوسان (Volatile Share)

سهامی که تغییرات شدید و ناگهانی فراوانی در قیمت آن رخ می دهد، به سهام شکننده یا پرنوسان معروف است. چنانچه نوسان شدید قیمت یک سهم به دلیل وجود عواملی همچون نوسان درآمدها، تعداد اندک سهام منتشر شده، یا وخامت اوضاع در صنعتی که به آن وابسته است باشد، نوسان قیمت آن با عامل آلفا محاسبه می شود و در صورتی که نوسان قیمت آن با اوضاع بازار مرتبط باشد، از عامل بتا استفاده می شود.

سهام ترجیحی

سهام ترجیهی بخشی از سهام شرکت است که در راستای برنامه های خصوصی سازی به کارکنان شاغل در آن شرکت واگذار شده است.

سهام انتفاعی

سهم انتفاعی وقتی مصداق می یابد که ارزش اسمی سهم با استفاده از اندوخته های اختیاری یا سود قابل تقسیم به صاحب آن پرداخت شده و سهام – مستهلک شده – ابطال می شود، لکن دارنده سهم تمام حقوق سابق خود را از قبیل حق رای، گرفتن سود و … حفظ می کند، جز این که در حین تصفیه شرکت ، نمی تواند ارزش اسمی سهم را مطالبه کند؛ چون قبلاَ آن را دریافت کرده است. این نوع سهام بیشتر در شرکت هایی به کار گرفته می شود، که به موجب امتیازنامه دولتی تشکیل شده باشد. طبق امتیازنامه مزبور شرکت موظف شده باشد که در پایان امتیاز، کلیه دارایی شرکت را مجاناَ به امتیازدهنده واگذار کند. در این صورت شرکت سعی می کند در ظرف مدت معینی اصل سرمایه سهامداران را مستهلک و به صاحبان سهام مسترد کند.

سهم موسس

سهم موسس سهمی است که صاحب آن به دلیل ارائه خدماتی در زمان تاسیس شرکت از مزایایی از قبیل قسمتی از منافع شرکت یا قسمتی از دارایی اضافه بر سرمایه باقی مانده شرکت در حین تصفیه، بهره مند می شود. این نوع سهام برای موسسین در نظر گرفته می شود.

سهام مدیریتی

با توجه به مطالبی که در رابطه با انواع سهام خدمت شما عزیزان ارائه شد لازم به ذکر است که یک سهام در عین حال می تواند در چند دسته سهام های نام برده نیز قرار گیرد مثلاً سهام سرمایه ای، بانام و ممتاز.

سهام عدالت

به سهامی که برای ارتقا شرایط مالی قشر ضعیف جامعه با فروش تسهیلات بخشی از سهام شرکت های دولتی معین تعلق می گیرد که نوعی یارانه است را سهام عدالت می گویند.

نکات مندرج در ورقه سهم

به موجب ماده 26 لایحه اصلاح قسمتی از قانون تجارت ، در ورقه سهم نکات ذیل باید قید شود :

1. نام شرکت و شماره ثبت آن در دفتر ثبت شرکت ها .

2. مبلغ سرمایه ثبت شده و مقدار پرداخت شده آن.

3. تعیین نوع سهم

4. مبلغ اسمی و مقدار پرداخت شده آن به حروف و با اعداد .

5. تعداد سهامی که هر ورقه نماینده آن است.

حباب قیمت سهام چگونه شکل می گیرد؟

چنانچه می دانیم انگیزه فعالان بورس و سرمایه گذاران، حداکثرسازی سود و حداقل سازی زیان در سرمایه گذاری است. بنابراین تصمیم گیری در بورس نیز مثل هر بازار دیگری براساس این صورت می گیرد که چگونه می توان بیشترین سود را از بازار کسب کرد. به همین خاطر در برخی از مواقع، سرمایه گذاران رفتارهای هیجانی و ناشی از طمع، بی تجربگی و یا از روی اطلاعات غلط بروز می دهند که باعث می شود قیمت یک سهم خیلی بیشتر از ارزش ذاتی خود افزایش یابد. در این حالت حرکت «دسته جمعی» سرمایه گذاران برای خرید یا فروش سهام در بورس می تواند قیمت سهام را بدون هیچ گونه توجیه اقتصادی و منطقی متأثر سازد. این پدیده اصطلاحاً به «حباب قیمتی در بورس» معروف است. به زبان ساده، وقتی قیمت سهام بیش از حد رشد و به صورت غیرعقلانی رشد کند گفته می شود آن سهم دارای حباب قیمتی است. حباب منفی نیز وجود دارد، به این شکل که به خاطر شرایطی خاص قیمت یک سهام به دلیل فروش بیش از حد، افت قیمت بیش از حدی داشته باشد و از ارزش ذاتی خود بسیار پایین تر معامله شود.

سهام چه مزیت هایی برای سرمایه گذاری دارد؟

۱- شما با خرید سهام، متناسب با درصد مالکیت اوراق در تصمیم های مجامع شرکت های بورسی حق رای خواهید داشت. در واقع بابت مالکیت هر ورقه سهام یک رای از آن شما خواهد بود. در مجامع شرکت های بورسی تصمیم گیری هایی درباره افزایش سرمایه، انتخاب هیئت مدیره، تصویب صورت های مالی و … انجام می شوند.

۲- اگر یک شرکت در یک سال مالی (دوره ۱۲ ماهه فعالیت خود) سود خالص را به دست بیاورد، طبق قانون باید حداقل ۱۰ درصد آن را بین سهامداران تقسیم کند.

۳- یکی از بزرگ ترین مزایای سهام برای سرمایه گذاران وجود بازاری متشکل است که بر اساس آن می توانید بدون دغدغه سهام خریداری شده خود را به فروش برسانید. درحالی که اگر شما مالک یک شرکت غیربورسی بودید برای فروش آن با مشکلات متعددی هم چون راضی کردن سایر شرکا، یافتن شریک جدید جهت فروش شرکت به وی و عدم وجود مرجع مشخصی جهت ارزش گذاری سهام خود روبه رو می شدید.

۴- متناسب با سطح سرمایه خود، می توانید در بازار سرمایه سهام بخرید. در واقع سقفی برای ورود سرمایه به بازار بورس وجود ندارد. درحالی که وقتی شما مالک یک شرکت غیربورسی هستید حجم سرمایه محدودی را می توانید به شرکت وارد کنید. در واقع، سرمایه مازاد شما به راحتی قابلیت سرمایه گذاری مجدد را ندارد. این شرط برای حداقل سرمایه در بورس هم همین طور است.

۵- خرید سهام جدید: با توجه به وجود بازار متشکل و وجود یک ساختار منظم و وجود نهادی تحت عنوان «کارگزاری» به راحتی می توان به خرید و فروش سهام در بازار سرمایه پرداخت. درحالی که چنین راحتی در معاملات خارج از بورس وجود ندارد. در واقع شما جهت انجام معاملات در بازار بورس، باید ابتدا به یکی از کارگزاری های مورد تائید سازمان بورس مراجعه کنید و ضمن پر کردن فرم های ثبت نام، در سامانه سجام نیز ثبت نام نمایید تا پس از دو روز کاری کد بورسی (کدی یکتا از سه حرف اول نام خانوادگی شما و ۵ رقم) صادر گردد و پس از آن می توانید معاملات بازار سرمایه را انجام دهید و به خرید و فروش سهام بپردازید.

استفاده از تحلیل ها در خرید و فروش سهام

یکی از ویژگی های بارز معاملات سهام این است که شما می توانید بر اساس تحلیل به خرید و فروش بپردازید. دو نوع تحلیل شامل تحلیل تکنیکال و تحلیل بنیادی در بازار وجود دارد. در تحلیل تکنیکال بر اساس سابقه قیمتی سهام و روند قیمتی گذشته آن، رفتار آینده سهم را ارزیابی می کنیم، درحالی که در تحلیل بنیادی بر اساس اطلاعات صورت های مالی و با توجه به وضعیت فروش، بهای تمام شده و سایر اقلام صورت های مالی، سود خالص شرکت را برآورد می کنیم و با تقسیم آن بر تعداد سهام شرکت به سود هر سهم یا همان eps می رسیم و در نهایت شرکت ها را ارزش گذاری می کنیم. اما در خارج از بازار سهام به دلیل عدم دسترسی به صورت های مالی مطمئن نمی توانید برآورد دقیقی از ارزش شرکت و سهام آن داشته باشید و این موضوع شراکت شما را در یک شرکت غیربورسی با ریسک بسیار زیادی مواجه می کند. مگر آن که یک کارشناس رسمی دادگستری را حاضر کرده و از وی بخواهید که ارزش شرکت را برآورد کند که در این حالت نیز باید هزینه های سنگینی را بپردازید.

قیمت اسمی سهم چیست؟

قیمت اسمی سهام بر طبق قانون تجارت ایران برابر ۱۰۰۰ ریال(۱۰۰ تومان) است. از این مفهوم در چند مورد استفاده می گردد که در ادامه خدمت شما توضیح خواهیم داد.

الف)وقتی به ترازنامه شرکت های سهامی مراجعه می کنیم یکی از آیتم های مهم زیرمجموعه حقوق صاحبان سهام، حساب سرمایه است که به آورده نقدی سهامداران اشاره می کند و از رابطه زیر محاسبه می گردد:

تعداد سهام شرکت × قیمت اسمی سهام = سرمایه

برای مثال به ترازنامه شرکت پتروشیمی زاگرس مراجعه می کنیم.

همان طور که در شکل زیر مشاهده می نمایید سرمایه شرکت معادل ۲٫۴۰۰٫۰۰۰ میلیون ریال یا ۲٫۴۰۰ میلیارد ریال می باشد(لازم به ذکر است که به منظور رعایت اختصار و درک بهتر صورت های مالی برای شرکت هایی مشابه شرکت پتروشیمی زاگرس ارقام صورت های مالی را به میلیون ریال نشان می دهند). حال با توجه به رابطه بالا به راحتی می توان متوجه شد که تعداد سهام شرکت ۲٫۴ میلیارد یا ۲٫۴۰۰٫۰۰۰٫۰۰۰ عدد است. البته به شیوه دیگری نیز می توان تعداد سهام منتشرشده توسط شرکت را درک کرد که در ادامه در رابطه با آن توضیح داده شده است.

حال این سؤال پیش می آید: شرکت ها تا چه میزان می توانند سهام منتشر نمایند؟

تعداد سهام قابل انتشار توسط شرکت ها بستگی به گستره فعالیت آن ها دارد و محدودیتی از این بابت برای شرکت ها وجود ندارد و هرگاه که شرکت برای توسعه فعالیت و یا موارد دیگر نیاز به سرمایه بیشتری داشته باشد، می تواند اقدام به افزایش سرمایه نماید.

چگونه متوجه شویم که یک شرکت سهامی چه تعداد سهام منتشر کرده است؟

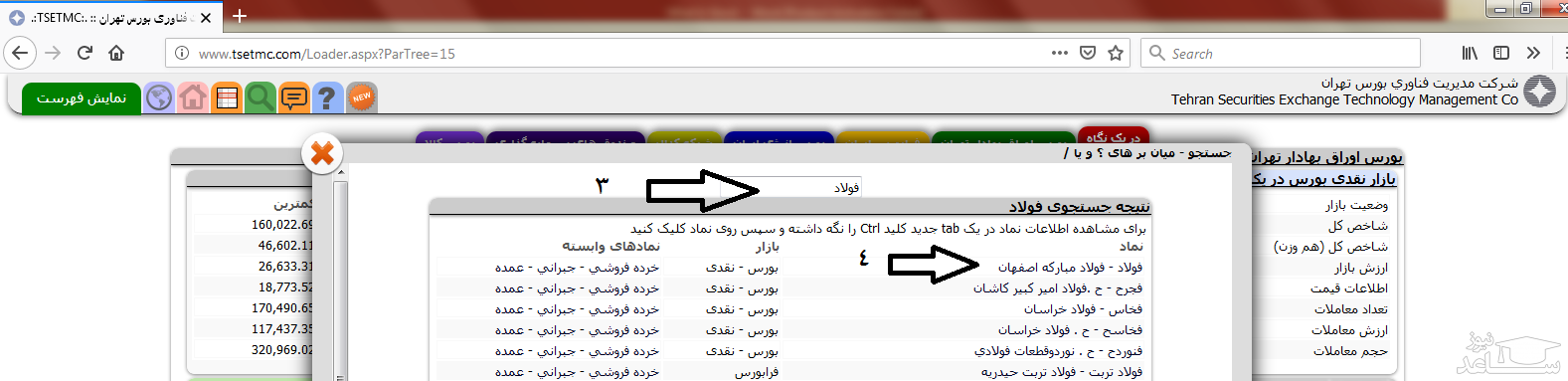

برای این منظور می توانید به آدرس سایت بورس اوراق بهادار به آدرس www.tsetmc.com مراجعه کرده و با جستجوی عنوان یا نماد شرکت وارد صفحه مربوط به سهام شده و در قسمتی که در شکل زیر متمایز شده است تعداد سهام را مشاهده نمایید.

همان طور که در تصویر بالا(سوم) مشخص شده است تعداد سهام شرکت فولاد مبارکه اصفهان برابر ۷۵ میلیارد است.

کدام تحلیل را انتخاب کنیم؟ بنیادی یا تکنیکال؟

کدام تحلیل را انتخاب کنیم؟ بنیادی یا تکنیکال؟ مزایای استفاده از سجام چیست؟

مزایای استفاده از سجام چیست؟