به گزارش سرویس دنیای موفقیت ساعدنیوز، به زبان ساده و با چشم پوشی می توان گفت پی پال نقل و انتقال امن پول بوسیله ایمیل است. این جمله به همان اندازه که درست به نظر می رسد می تواند نادرست باشد اما تردیدی نیست که همین ایده ساده، پی پال را به یک قطب مالی نه تنها در اینترنت بلکه در جهان خارج تبدیل کرده است. شرکتی که با وجود رقبای بزرگ و قدرتمند، طی چند سال توانست به یکی از بزرگترین شرکت های بین المللی تبدیل شود.

به بیانی دقیق تر، پی پال یک سرویس پرداخت و انتقال پول آنلاین است که به کاربرانش امکان می دهد حساب های مجازی یا الکترونیکی ایجاد کنند و از طریق این حسابها در شبکه ای بسیار ایمن، سریع و با کاربری آسان، به نقل و انقال پول، خرید و فروش و تبدیل ارز از در شبکه اینترنت بپردازند.

امروزه از طریق پی پال حجم قابل توجهی از تراکنش های مالی کاربران در اینترنت انجام می شود. به عنوان مثال برای ارسال پول به فردی دیگر در آن سوی کره زمین، تنها کافی است آدرس ایمیلی که او با استفاده از آن یک اکانت پی پال (PayPal Account) ساخته است را داشته باشید. به همین شکل با یک ایمیل آدرس می توانید یک اکانت پی پال بسازید و با استفاده از آن، پول دریافت کنید. این در حالیست که ایجاد حساب کاربری در پی پال رایگان است و خدمات مالی آن نیز دارای کارمزدهایی منطقی و قابل قبول است. بدین ترتیب پی پال با سادگی و سرعت در ارائه خدمات توانسته است بازار خود را روز به روز گسترش دهد. بازاری که با وجود تحریم ایران، به داخل مرزهای کشور نیز کشیده شده است.

پی پال در سال 1998 توسط پیتر تیل و مکس لوچین (Petel Theil & Max Levchin ) با نام اولیه Confinity و ایده ایجاد یک واحد پولی بین المللی خارج از کنترل دولت ایجاد شد. پی پال در ابتدا به علت جدید بودن و عدم آشنایی مردم با آن، مورد استفاده هکرها و مجرمان اقتصادی که نیاز به پولشویی داشتند قرار گرفت به طوری که در ماههای اولیه فعالیت در برخی از ایالت های آمریکا ممنوع شد.

علی رغم این مشکلات در مراحل اولیه، پی پال به تدریج مورد توجه خریداران و فروشندگان در جهت انجام تراکنش ها و معاملات روزانه قرار گرفت. خریداران به استفاده از آن علاقه داشتند چون ساده و امن بود و به مرور فروشندگان بیشتری از آن پشتیبانی می کردند زیرا دریافت درگاه آن آسان تر از درگاه ویزا کارت یا مستر کارت بود و همچنین مشتریان بیشتری به آن اقبال نشان می دادند.

در سال 2000 مسئولان eBay، بزرگترین سایت حراجی اینترنتی در دنیا، متوجه شدند که تعدادی زیادی از کاربران در صفحات حراجی خود، لوگوی پی پال را به عنوان روشی جهت دریافت پول قرار می دهند تا مشتریان خود را تشویق به استفاده از آن کنند. از این رو eBay نیز این سرویس را مورد توجه قرار داد و تسهیلاتی را برای استفاده از آن در وب سایت خود ایجاد نمود. این امر خود موجب افزایش سرعت همه گیر شدن پی پال شد به طوری که کاربران آن طی 2 ماه از صد هزار نفر به یک میلیون نفر افزایش یافت.

در سال 2002 پی پال وارد بازار بورس شد و ارزش سهام آن در پایان اولین روز عرضه سهام از رقم اولیه 15 دلار، به 20 دلار رسید. eBay در همان سال با خرید عمده سهام پی پال آن را به مالکیت خود درآورد و آن را با خدمات وب سایت خود تلفیق کرد و بدین ترتیب شرایطی را فراهم آورد تا کاربران این سایت بتواند با امنیت و سرعت بالا تراکنش های خود را زیر نظر این شرکت با قابلیت اطمینان بیشتری انجام دهند. بدین ترتیب شرکت eBay با در اختیار داشتن PayPal بر صفر تا صد فرآیند فروش کالاها در این سایت و دریافت پول آن نظارت پیدا کرد و در صورت عدم رضایت هر یک از طرفین به راحتی می توانست نسبت به بازگرداندن پول اقدام نماید. بدین ترتیب میزان محبوبیت و استفاده از پی پال به یکباره افزایش چشم گیری پیدا کرد و در همان سال این سرویس به یکی از بزرگترین سرویس خدمات پرداخت آنلاین در جهان تبدیل شد.

پی پل با گسترش خدمات خود توانست روز به روز بر محبوبیت خود بیافزاید و فاصله خودش با رقبا را بیش از پیش افزایش دهد به طوری که امروزه پی پال در بیش از 100 کشور دنیا و به 26 واحد پولی ارائه خدمات می نماید و طبق اعلام خود شرکت، در حال حاضر دارای بیش از 165 میلیون کاربر فعال در جهان است.

پی پال به کاربران خود اجازه می دهد در ابتدا به ساده ترین شکل ممکن و در زمانی کوتاه با اطلاعات شخصی (یا شرکتی) و با استفاده از تنها یک ایمیل آدرس، برای خود یک حساب کاربری در وب سایت PayPal.com ایجاد نمایند. در ابتدای کار پی پال از شما می خواهد تا با اطلاعات واقعی نسبت به ایجاد اکانت اقدام نمایید اما در این مرحله کنترل خاصی را برای راستی آزمایی این اطلاعات انجام نمی دهد.

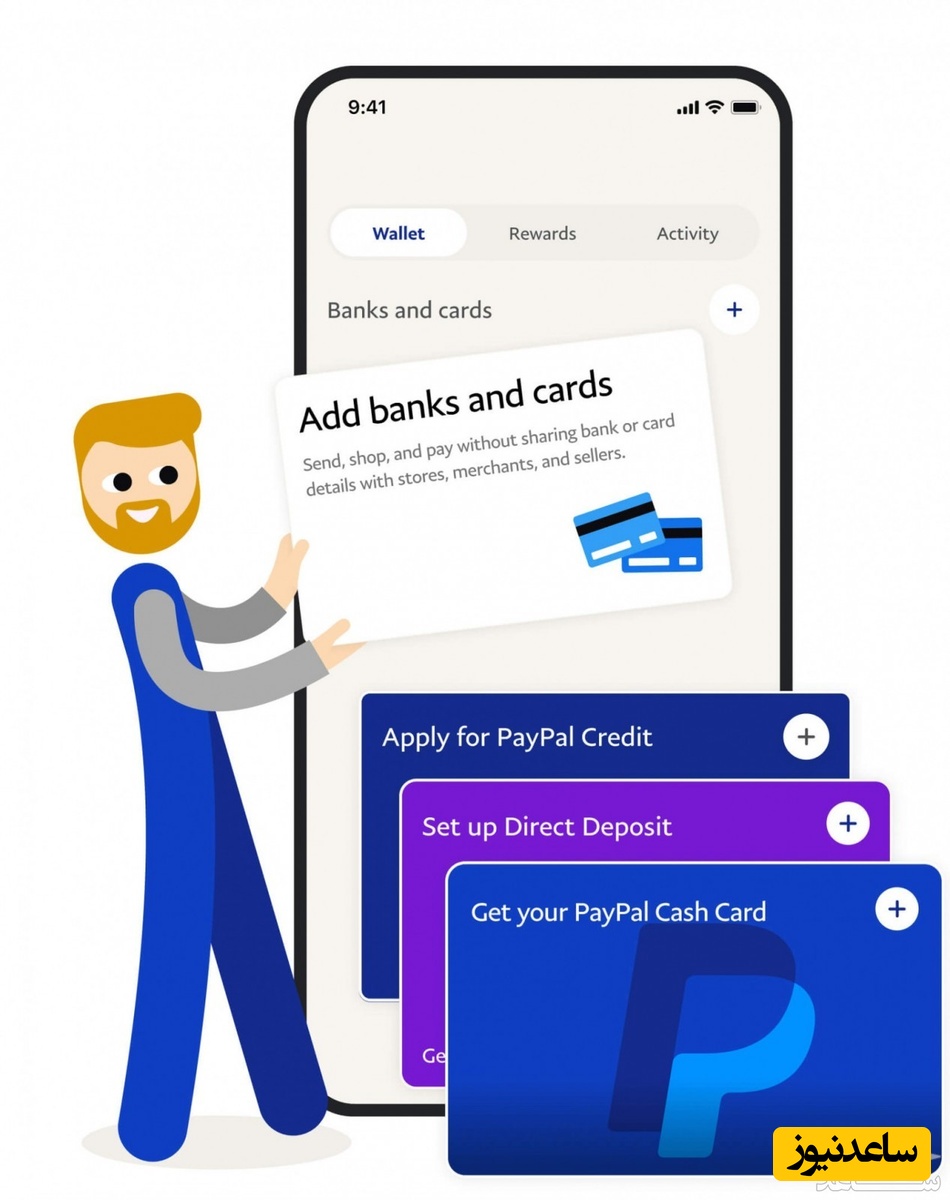

در مرحله بعد پی پال برای فعال سازی امکانات اکانت پی پال، از شما می خواهد تا با اتصال آن به یک حساب بانکی یا کارت اعتباری یا نقدی (مثل ویزا کارت یا مستر کارت) نسبت به وریفای (Verify) کردن اکانت پی پال خود اقدام نمایید. پس از وریفای شدن اکانت پی پال، شما می توانید مبالغ ارزی موجود در حساب بانکی خود (طبعاً در یک کشور خارجی) یا موجودی ارزی کارت اعتباری یا نقدی خود را به پی پال انتقال دهید یا مستقیما از طریق اکانت پی پال موجودی حساب یا کارت را به یک اکانت پی پال دیگر منتقل کنید یا با آن خرید کنید.

بدین ترتیب پولی که تا پیش از این در قالب موجودی یک حساب بانکی یا کارت نقدی یا اعتباری بوده است، حالا در داخل شبکه ای از حسابهای کاربری پی پال قرار دارد. بدین ترتیب در داخل این شبکه می توان از طریق درگاه های پی پال خرید کرد، به سایر افرادی که در این سایت حساب کاربری دارند پول انتقال داد و به طور متقابل نیز از آن ها پول دریافت کرد. بدین ترتیب تمامی تراکنش ها نه در قالب حساب ها در بانک های مختلف یا در تعداد زیادی از کارت های اعتباری و نقدی، بلکه به طور یکپارچه در داخل شبکه ای به نام PayPal به انجام می رسند. در نتیجه شرکت پی پال این امکان را دارد تا به همه تراکنش ها نظارت کند و از صحت ارائه خدمات و رضایت پرداخت کنندگان و همچنین عدم سوء استفاده یا سرقت در داخل این شبکه حصول اطمینان کند.

بدیهی است که شرکت ها و کسب و کارها که همان ارائه کنندگان کالاها و خدمات هستند، حاضرند برای دریافت چنین خدمات امن، سریع، مطمئن و همه گیری با کمال میل کارمزد های 2 تا 4 درصدی را بپردازند. با این روش آن ها کمتر درگیر بروکراسی بانک ها می شوند و از طرف دیگر سریع تر و دقیق تر می توانند درآمدهای خود را مدیریت کرده و مورد استفاده قرار دهند.

اما پی پال از ایجاد چنین شبکه قدرتمندی چه سودی می برد؟ سهل است که با توجه به بیش از 12.5 میلیون تراکنش در روز و دریافت کارمزد در بیشتر این تراکنش ها، درآمد روزانه این شرکت فراتر از تصور است. اما این همه درآمد PayPal نیست بلکه پی پال همچنین از محل جمع کردن موجودی (Balance) حساب کاربری شما و سایر کاربران، همیشه به میزان قابل توجهی از سرمایه دسترسی دارد که آن را در بانک های مختلفی در جهان سپرده گذاری نموده است.

مطابق توافقنامه کاربری پی پال (PayPal User Agreement) که تک تک کاربران در هنگام ایجاد حساب کاربری در این سایت آن را می پذیرند، پی پال مالک هر گونه سودی است که از این محل به دست می آید و پی پال حق دارد آن را از شبکه پی پال خارج کند. بدین ترتیب پی پال همواره سعی می کند تا با ارائه بهترین خدمات، تعدادی باز هم بیشتر از کاربران را به سمت ایجاد حساب کاربری در این سایت تشویق و جذب نماید.

در زمان ایجاد اکانت پی پال باید نوع حساب نیز تعیین شود. حساب کاربری پی پال می تواند یکی از انواع Premier، Personal و یا Business باشد. همچنین می توان در هر زمانی نوع یک حساب پی پال را از Personal به دیگر انواع یعنی Premier یا Business تغییر داد.

حساب های پی پال از نوع Premier و Business دارای امکانات بیشتر و محدودیت های کمتری نسبت به اکانت های Personal هستند و پس از ارائه مدارک لازم مطابق درخواست پی پال، می توانند برای پاسخگویی به مقاصد حرفه ای تر شامل تراکنش های دریافتی و پرداختی با مبالغ بزرگتر و یا تعداد بیشتر تراکنش ها در مقایسه با اکانت های Personal مورد استفاده قرار گیرند.

در پی پال می توان تراکنش هایی از انواع زیر را انجام داد:

خرید از طریق درگاه پی پال

ارسال پول (Send Money) به دیگر حساب های پی پال

دریافت پول از سایر اکانت های پی پال

پرداخت Invoice های صادر شده توسط سایر کاربران پی پال

انتقال پول از حساب بانکی به اکانت پی پال و بالعکس

انتقال پول از کارت نقدی یا اعتباری به اکانت پی پال و بالعکس

ریفاند بخشی یا کل مبلغ دریافت شده در یک تراکنش

در ادامه توضیح مختصری در مورد سه نوع تراکنش نخست داده می شود.

وقتی شما یک اکانت پی پال فعال دارای موجودی (Balance) یا متصل به یک حساب بانکی یا کارت نقدی یا اعتباری داشته باشید، می توانید با استفاده از آن در تمامی درگاه های پرداخت با پی پال در وب سایت های اینترنتی خرید کنید. بدین ترتیب که پس از اضافه کردن کالای مورد نظر به سبد خرید خود، با کلیک بر روی کلید Buy که به رنگ نارنجی است و لوگوی پی پال در آن قابل مشاهده است، به صفحه مشخصی در وب سایت PayPal هدایت می شوید. سپس پی پال این امکان را به شما می دهد تا وارد اکانت پی پال خود شوید و پس از تایید مبلغ و ورود داده های لازم، خرید را با استفاده از اکانت پی پال خود به انجام رسانید.

پس از انجام هر خرید در درگاه های پی پال، یک رسید به شما نمایش داده می شود که در داخل حساب کاربری پی پال شما نیز قابل مشاهده است. یک نسخه از این رسید نیز به ایمیل آدرس شما ارسال می شود.

شما از طریق پی پال می توانید به سایر حسابهای پی پال پول انتقال دهید و به عبارت دیگر برای آنها پول ارسال کنید. این کار مشابه با همان کاری است که شما در رابطه با حساب های بانکی خود در ایران تحت عنوان کارت به کارت، حواله بانکی ، پایا و ساتنا انجام می دهید.

برای ارسال پول یا (Send Money) در PayPal تنها چیزی که نیاز دارید، آدرس ایمیلی است که اکانت پی پال طرف مقابل با آن ساخته شده است که به آن PayPal Account یا PayPal ID گفته می شود.

حداکثر مبلغ یک تراکنش در پی پال می تواند 10,000 دلار آمریکا یا معادل تقریبی آن به سایر ارزها باشد. به عنوان مثال سقف یک تراکنش در پی پال 8,000 یورو یا 12,500 دلار کانادا است. همچنین برای انجام این کار پی پال کارمزد بین 2.5 تا 4 درصد را محاسبه می کند و از مبلغ انتقال داده شده کسر می کند.

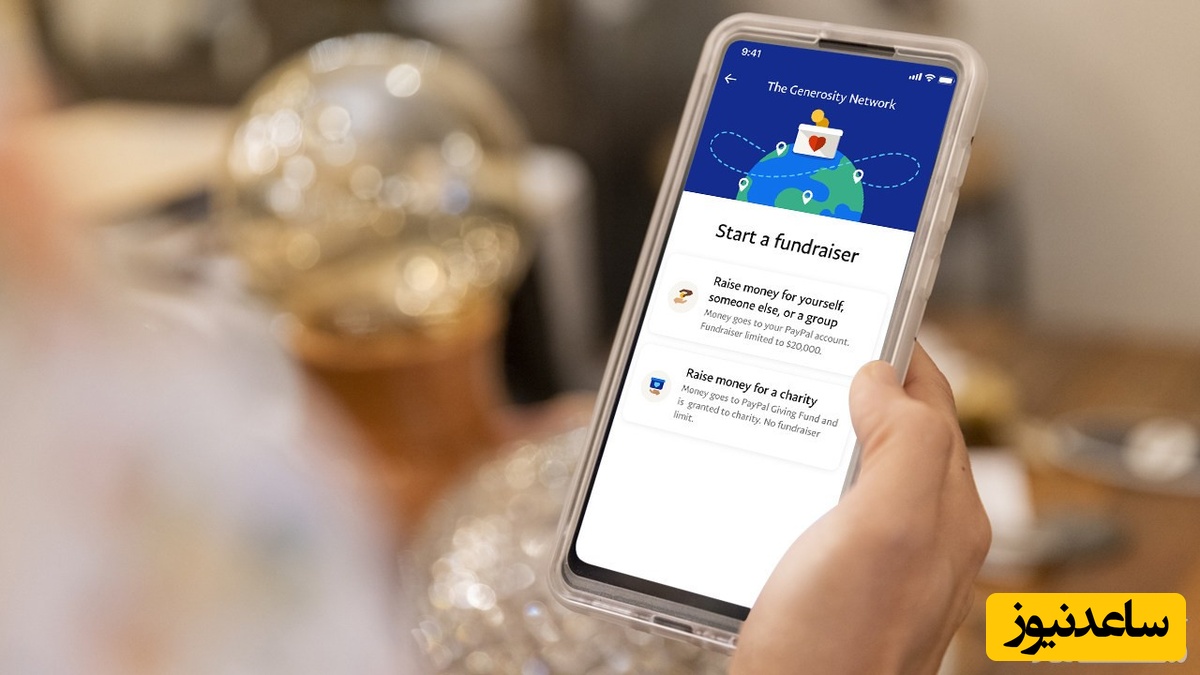

پی پال نه تنها پرداخت را برای کاربران ساده کرده است، بلکه دریافت پول را نیز برای صاحبان کسب و کار و افرادی که کسب و کار خانگی (Home Business) دارند نیز ساده کرده است. به طور مثال اگر شما خدماتی مثل برنامه نویسی، طراحی گرافیک، تهیه عکس و ترجمه را برای وب سایت های خارجی انجام می دهید، بسیاری از این وب سایت ها امکان پرداخت توسط پی پال را در روش های پرداخت پول به ارائه کنندگان خدمات در نظر گرفته اند.

روش دیگر برای دریافت پول از دیگران این است که آدرس اکانت پی پال خود را در اختیار آنها بگذارید تا پول را برای شما از روش Send Money ارسال کنند. در صورتی که حساب کاربری شما امکانات لازم را داشته باشد، همچنین می توانید با صدور Invoiceی که از داخل اکانت پی پال خود به نام آنها تهیه کرده اید، و ارسال آن، امکان پرداخت پول را برای آن ها فراهم آورید. در صورتی که شما در ایران زندگی می کنید و درآمد ارزی دارید و می خواهید آن را با پی پال نقد کنید جهت کسب اطلاعات بیشتر در این زمینه به مقاله "نقد کردن درآمد ارزی" مراجعه کنید.

پی پال همانطور سادگی و سرعت در نقل و انتقال پول به صورت آنلاین را میسر نموده است، اما در عین حال با نظارت جدی که بر روی تراکنش ها اعمال نموده است. این امر برای افرادی که از دانش و اطلاعات لازم جهت کار با پی پال برخوردار نیستند، خطرات زیادی را به دنبال دارد. به عنوان مثال پی پال ایرانیان مقیم ایران را برای استفاده از خدمات خود تحریم نموده است. از این رو در صورت استفاده از سایت پی پال بدون در نظر گرفتن تمهیدات مناسب از داخل ایران، پی پال بلافاصله آن حساب کاربری را مسدود می کند و موجودی اکانت پی پال را نیز ضبط می کند.

اما از محدودیت های کار با پی پال از ایران که بگذریم، انتقادهایی نیز به پی پال وارد می شود. مثل این که این است که پی پال علی رغم این که مانند یک بانک ارائه خدمات می نماید، اما بسیاری از قوانین و مقررات مربوط به بانک ها در مورد آن صادق نیست. پی پال هیچ تعهدی برای پرداخت سود به موجودی حساب های افراد ندارد، هرگز به کسی وام نمی پردازد و برای انتقال موجودی حساب به دیگر افراد پس از دریافت حکم های قضایی ساز و کاری در آن دیده نشده است.

همچنین پی پال بدون آن که به هیچ نهادی مجبور به پاسخگویی باشد، در رابطه با اختلافات افراد داوری نموده و بر اساس نتیجه ای که به آن می رسد اقدام به بلاک نمودن یا لیمیت کردن اکانت های پی پال می نماید و یا موجودی آن ها را ضبط می کند. در این شرایط پی گیری کار روندی پر هزینه و سخت برای کاربران خواهد بود که توسط مردم بسیاری از کشورهای جهان به دلیل محدود بودن قوانین پی پال به قوانین کشور آمریکا، اساساً قابل پی گیری نیست.

این مشکلات به ویژه در شرایطی که بسیاری از کاربران اطلاع زیادی از شرایط و ضوابط پی پال ندارند و از سویی دیگر موافقتنامه موجود در وب سایت پی پال بسیار طولانی و پیچیده است، کاربران را با دردسرهای زیادی مواجه می کند.

در سالهای اخیر، برای PayPal رقبایی جدیدی مثل Skrill, Payza, WebMoney, MoneyBookers و صد البته Bitcoin پدید آمده است، اما پی پال به دلیل همه گیر بودن و اعتبار زیادی که دارد، همچنان با فاصله زیاد، رهبری بازار پرداخت های آنلاین را در دست دارد و همچون یک امپراطوری قدرتمند هر روز بیشتر از دیروز بر گستردگی فعالیت خود می افزاید.